财经10月31日讯(记者 张明江) 近期受益于权益市场回暖,不少“固收 ”产品也“回血”明显。以二级债基为例,据Wind数据,2024年9月24日至10月18日,**场1185只产品中(份额分开计算,下同,近九成产品净值增长为正,平均净值增长率为3.06%。

站在当下时点,观察“固收 ”产品对应的权益市场和债券市场的性价比,中信证券认为,权益市场的“双底”特征较为明确,可以择机积极配置;天风证券固收团队认为,长端利率短期难改震荡,市场或许要等财政力度明确之后再做下一步行动,现阶段转债的胜率更高。

**场“固收 ”业绩回暖明显

二级债基属于“固收 ”种类之一,在债券打底基础上,投资组合中还可以加入股票、转债等权益资产,通过合理的资产配置和灵活的仓位调整,有望起到增强收益的效果,,但权益资产的配置通常也意味着相对更高的波动风险。

凭借此轮反弹,年内不少二级债基业绩实现由亏转盈。据Wind数据,截至2024年10月18日,**场二级债基年内平均净值增长率为2.98%,相较去年同期0.22%的平均净值增长率,上升了2.76%。其中,今年以来约有90%的二级债基净值增长为正,而去年同期这一数据仅为57%。

从单只产品来看,今年以来有76只二级债基年内业绩超7%,包括鹏华双债加利A(000143、鹏华丰收(160612等不少“老牌”二级债基产品。

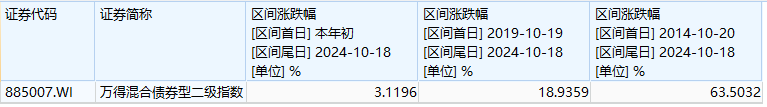

从短中长期来看,据Wind数据,截至2024年10月18日,万得混合债券型二级指数今年以来、过去5年、过去10年区间涨幅分别为3.12%、18.94%、63.50%,在更长的时间维度来看,二级债基指数的中长期走势相对稳健。

数据来源:Wind,截至2024.10.18

鹏华固收“黄金二级债基”,年内净值增长超7%

在此背景下,一些固收“大厂”旗下的二级债基更值得投资者关注。据银河证券数据,截至2024年10月18日,王石千管理的鹏华双债加利A(000143年内净值增长率为7.63%,同期业绩比较基准为3.90%。长期来看,鹏华双债加利A自成立以来的净值增长率为95.22%,同期业绩比较基准为75.82%(业绩比较基准数据来源Wind。

据银河证券数据,截至2024年10月18日,祝松管理的鹏华丰收年内净值增长率为7.14%,同期业绩比较基准为5.44%。长期业绩方面,鹏华丰收自成立以来的净值增长率为120.58%,同期业绩比较基准为103.30%。从**回撤看,该基金今年以来**回撤为-2.94%,同期同类均值为-3.72%(业绩比较基准、**回撤数据来源Wind。

据了解,祝松、王石千均具有丰富的“固收 ”产品管理经验,在管产品覆盖二级债基、**债基等不同类型。其中,鹏华丰收成立于2008年5月,祝松自2023年6月开始管理。鹏华双债加利成立于2013年5月,王石千自2018年3月开始管理。

固收 提高投资性价比,更注重多元化资产配置

在对二级债基的管理中,基金经理应具备丰富的大类资产配置能力、积极主动管理能力以及纪律性,通过对市场的判断,来动态调整股债资产的搭配比例,**单一资产波动带来的风险,从而**组合的整体波动。

鹏华基金固收团队在管理“固收 ”产品过程中,注重通过对权益仓位和结构进行主动积极的管理,争取在权益市场有机会时赚取超额收益,在下跌行情中控制亏损,希望能为客户提供性价比较高的产品。

谈及管理思路,祝松介绍,今年三季度以来,鹏华丰收减仓了银行股,但加仓了部分银行转债,目前股票及转债仓位偏高,持仓结构以金融(银行、券商、保险等低估值以及前期表现低迷的半导体、计算机等成长方向为主。

针对鹏华双债加利运作,王石千表示,组合股票配置不高于20%,可转债配置比例历史上在10-40%左右,适合风险偏好相对中等的客户,目前维持了相对较高的可转债仓位和股票仓位,以及较低的债券久期,转债方面更偏向平衡型转债,股票方面相对偏好成长股和周期股的配置。

展望后市,祝松表示,当前权益资产处于相对有利的政策环境下,且居民对权益资产配置需求增加,未来1-2个季度内仍有机会;目前债券利率相对估值合理,更看好中短端信用债配置价值。王石千对权益市场看法相对乐观,认为可转债市场迎来较好的右侧布局时机,更重视股性转债投资机会。

本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 support1012@126.com 举报,一经查实,本站将立刻删除。