核心要点:

· **VE 流通市值 23 亿美金,FDV24.6 亿美金。每月新流通 4.3 万枚 **VE。

· 链上数据显示,美国时区的资金主导增持 **VE。

· **VE 的持币大户大部分处于盈利状态,但整体的盈利并不高。从盈亏情况来看,大部分持仓大户并不是 2021 年牛市的那一批,中间的大部分筹码已经充分换手。

· **VE 的增持者地址的是资金量比较大,是有实力的大资金者。

1 **VE 概况

1)**VE 总量为 1600 万枚,根据 coinmarketcap 数据,**VE 现在的流通量为 1493 万枚,流通市值 23 亿美金,FDV24.6 亿美金。

2)从筹码分配来看,**VE 主要分为两部分,1300 万枚 20 年换币从 LEND 兑换而来,300 万用于生态激励。300 万,每月新增流通 4.3 万枚。作用与两部分,一部分用于 **VE 质押者的奖励,一部分拥有创世团队奖励。

3)**VE 创世钱包依然持有 79 万枚 **VE,价值 1.22 亿美金。

2 链上筹码分布

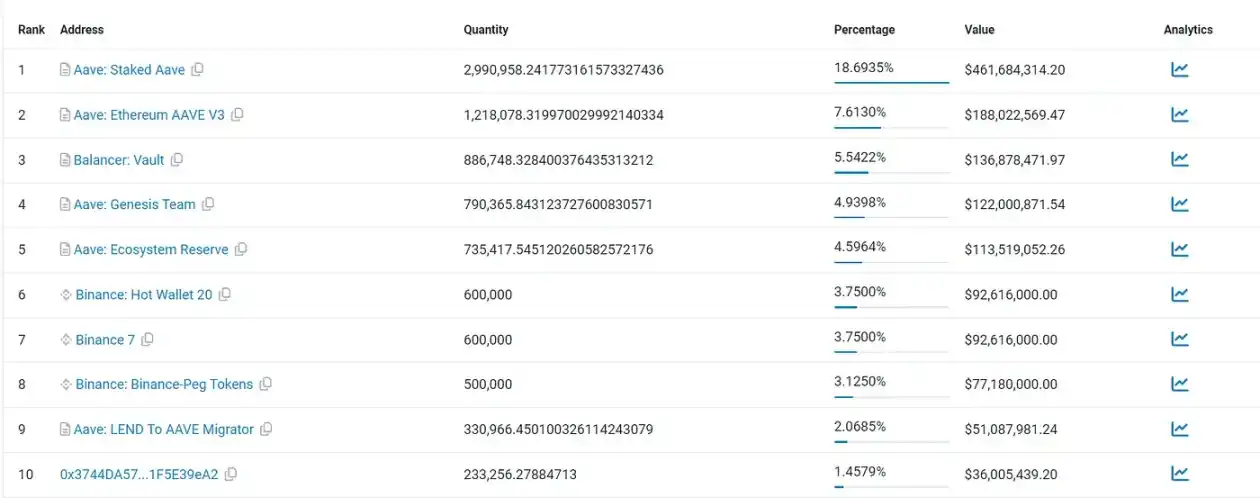

2.1 前 10 大持仓地址情况:

链上持仓地址来看,持仓**的地址是 **VE 的质押地址,质押有 299 万枚。在排名前 20 的地址中,大部分是项目方和交易所的冷钱包。其中值得特别关注的地址为

1)持仓地址 9,LEND 迁移到 **VE 的地址,现在依然有 33 万枚 **VE 未被迁移,价值 5000 万美金。由于时间间隔好几年,大概率这部分**的钱包已经忘记私钥了。相当于这部分筹码认为是被销毁了。

2)持仓**的机构为 blockchain capital,持有 23.3 万枚。blockchain capital 是 **VE 的投资机构,大部分筹码并没有出售并且持有至今。

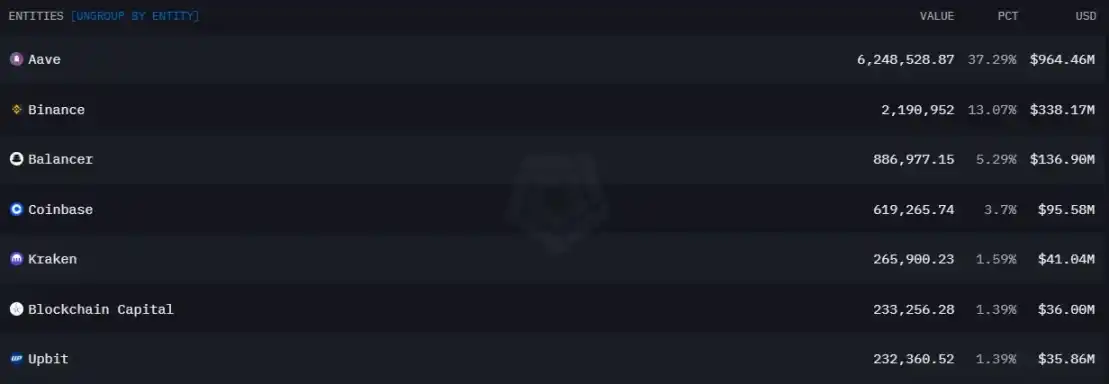

2.2 整体筹码分布

从筹码主题来看,**VE 在 project 项目方手中的占有 37.29%,但是这中间包括了 staking 的筹码,这部分属于用户。Binance 交易所中有 219 万枚,占比 13.07%。其次是 coinbase、Kraken、upbit 等。而 **VE 主要链**动性在 Balancer 内,占有 88 万枚 **VE,流动性高达 1.7 亿美金。其次在 **VE 的 uniswap 中,流动性 13M。

从公链分配来看,**VE 的 1600 万枚大部分以太坊主链上。其它链比较多有分别是 BSC:50 万枚。Polygon:22.9 万枚。

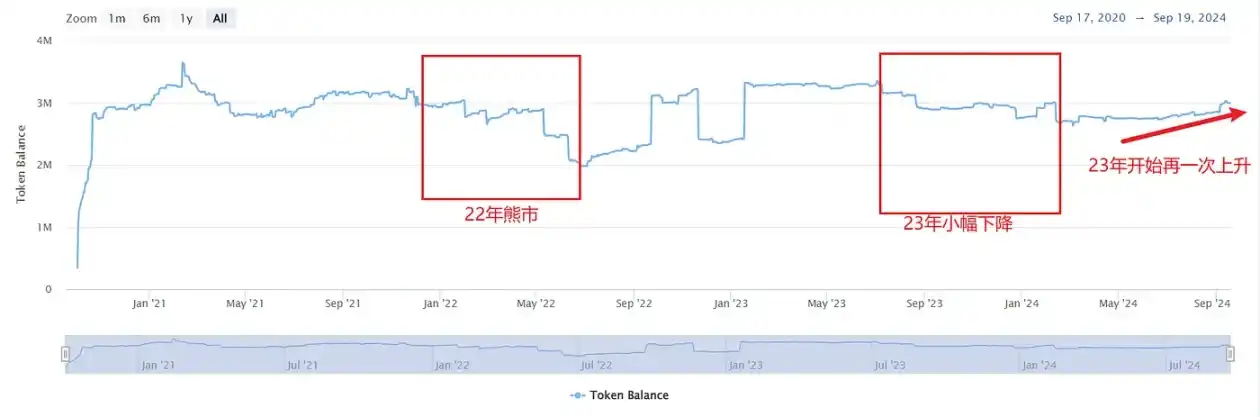

2.3 Staking 情况

1)从质押的变化来看,**VE 整体保持着 200~300 万的质押量。从 20 年开启质押来,10 月份很快达到了 280 万。随后在 21 年 2 月达到** 360 万枚。

2)从质押数量变化来看,**VE 的质押者也会受到**的熊市的影响。22 年的熊市,**VE 的质押量有一次非常大的下降,从 317 万下降到 197 万,下降了 120 万枚。而在 23 年下半年行情不好的时候,也出现过连续的下降。

3)24 年 5 月之后,**VE 的质押再一次不断上升。现在已经恢复到 299 万枚。

3 交易所筹码分析

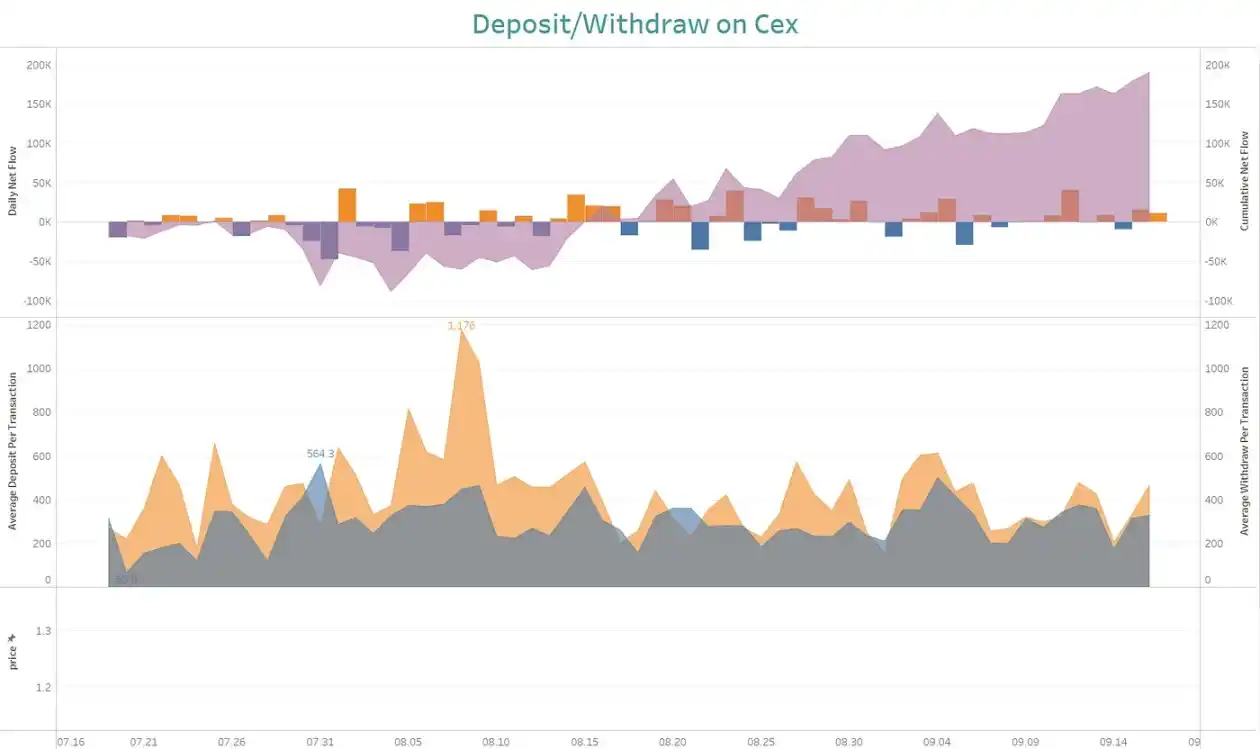

上面图中,**张代表着每日交易所的充值 / 提现情况,其中黄色代表当日净充值,蓝色代表当日净提现。阴影面积是充值提现的累计。第二张图代表着每笔充值 / 提现的平均数量,用来判断充值和提现是否是大户行为还是散户行为。直观的看,值比较高的就是大户的行为,而峰值比较低的主要是都是散户的行为。

1)从交易所的充值提现来看,从 8 月 4 日的 -8.9 万枚知道 9 月 16 日的 19 万枚,也就这意味在一个多月内,交易所内累计净流入约 28 万枚。但是,这里会有些不确定的是,这里的交易所包含的 Coinbase,并且 Coinbase 有 Prime Custody 服务,存入 Custody 服务的 **VE 不应该算作用户充值到 Coinbase。反而,用户将 **VE 给 Coinbase 做**托管,反而是打算长期持有的表现。

2)从每笔充值的平均数量来看。单币充值的金额都要高于体现的金额。其中**值为 8.9 日。有一笔 1176 的平均充值。说明是又大户的充值。这点跟我们上面的假设非常符合。因为给 Prime Custody 服务肯定是大户的行为。

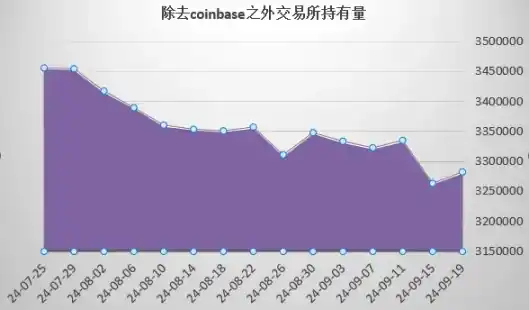

我排除了 coinbase 交易所的数据,统计其它交易所的 **VE 持有量变化。可以明显的看到,在 7 月 25 日开始,**VE 是明显的净流出的。已经 345 万下降到 328 万,净流出了 17 万。

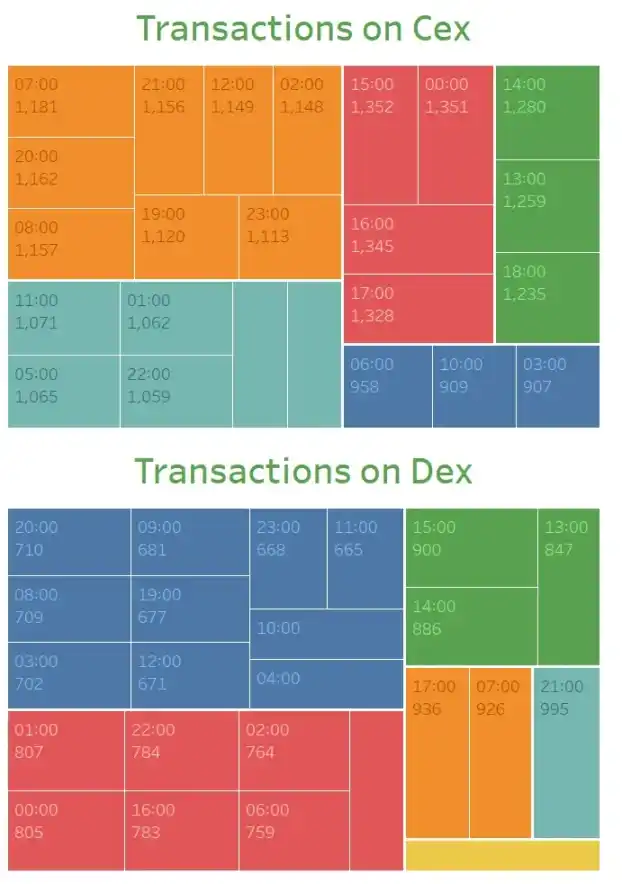

上图是 DEX 和 CEX 的钱包地址(合约地址)转账的次数,是转入转出的累计的次数。请注意上面是 UTC 的时间。

从 CEX 可以看出,CEX 上面最活跃的时间是 UTC 15:00,16:00,17:00。转化成北京时间的话,**是晚上 11 点,12 点,和凌晨 1 点。而对于美国世界正好的活跃的时间。而转入转出量**的北京时间 12:00 和 17:00,对于亚洲活跃的时间。可以间接的说明 **VE 最近两个月以美国资金活跃为主。

从 DEX 可以看出,DEX 上面最活跃的时间 UTC 21:00,其次是 17:00,07:00。转化成北京时间,最活跃的依然是早上八点。当然,我们也可以明显的看出,交易所内的转入转出整体要高于的情况。

从 DEX 和 CEX 的转账可以明显的看出,资金更加活跃在交易所,并且是美国时区的资金。

4 持币大户深度画像

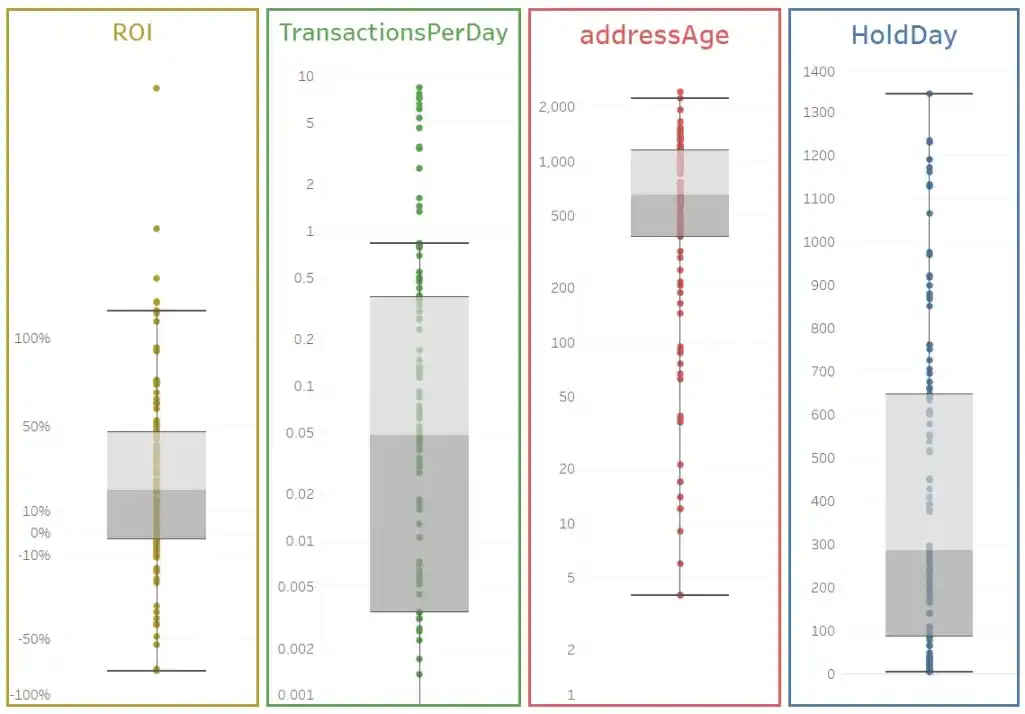

请注意,这里的持币大户在排除了项目方、DEX、CEX、MEV、DEX 中间钱包、CEX 中间钱包等地址之后,持有 **VE 的持币大户。这些持币大户可能包含了机构。

上面是持币大户地址的汇总的核心信息。

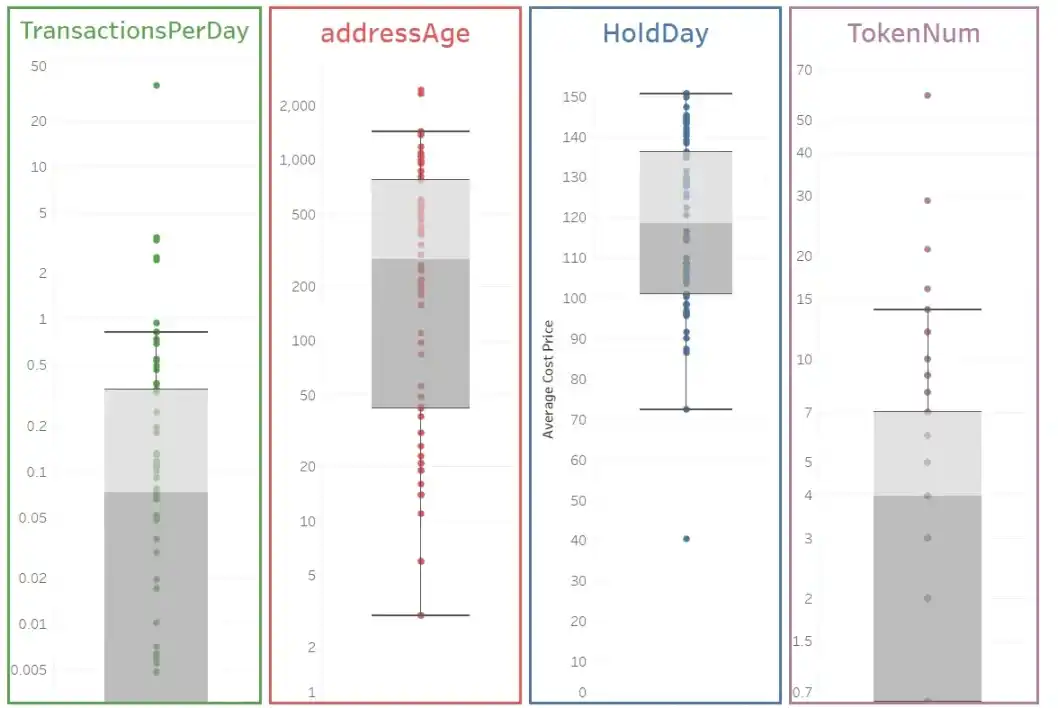

1)ROI,从 ROI 来看,超过 75% 的持币大户处于盈利状态,但是盈利并不高。中位数盈利 20%,**盈利 137%。而依然有 26% 大户处于亏损状态,**的亏损 66%。结合 **VE 的币价来看,**VE **点在 21 年牛市** 668 刀,**点为 49 刀。从盈利亏损可以明显的推测出,大部分的筹码已经充分换手。

2)HoldDay 代表地址持有的时长,其中位数为 287 天,大约 9 个多月。这说明一半以上的持仓大户是今年刚买入的。而另外一半是 24 年之前的。只有 25% 的持仓大户持有超过 647 天,也就是 1 年以上。**的持币地址 1342 天。

3)TransactionsPerDay(TPD)是指地址的平均每日的转账次数,用来来衡量钱包在链上活跃度的指标,并能从侧面来判断持币者是长线还是短线操作。从数据来看,**VE 的持币大户 TPD 的中位数为 0.048 次,即月平均是 1~2 次,这主要反应出持有 **VE 的大户基本很少做**的交易。这跟现在链上冲土狗和 MeMe **不是一波人。

4)从 addressAge 来看,我们可以发现,中位数的钱包时间为 654 天,超过四分之三的钱包已经有 1147 天以上。这表明大部分钱包并非新生成地址,已经存在一段时间。

综合来看,**VE 的持币大户的钱包大部分是处于 9 月以上的钱包,并且每日转账数量并不活跃,并非是**交易者。大部分处于盈利状态,但是整体的 盈利并不高。从盈亏情况来看,大部分持仓大户并不是 21 年牛市的那一批,中间的大部分筹码已经充分换手。

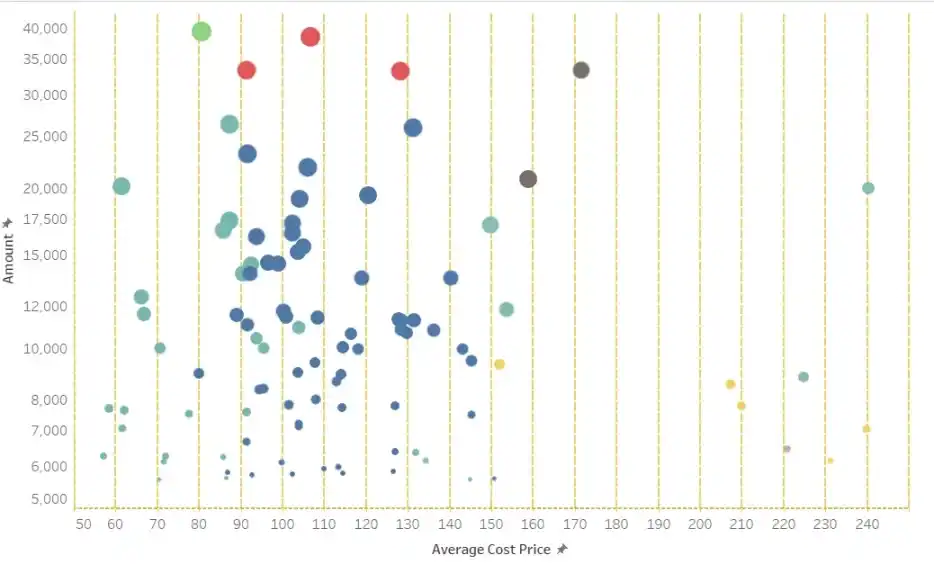

进一步研究持仓大户的成本。上图是持币大户的成本,以及持有量的关系图。从上图中我们可以直观的看到

1)大部分大户的平均持有成本集中在 85 和 150 刀之间,特别是 100 刀左右集中度**。这个价格也是最近的震荡区间。我们可以看到 85~100 刀之间,各层级持仓的都有,有 6K 左右的持仓,也有 20k、35K 持仓量的。

2)有一批断层的成本区间,价格在 200~200 之间。**VE 从 22 年 4 月以后,价格一直在 200 以下,说明这部分持仓大户是很早已经就持有不动的。可以看到这部分整体的筹码比较少,**的一个大户持有 20K 左右,大部分都持有 10K 以下。

3)还有一批持仓成本在 70 刀以下的,按照现在的价格已经有翻倍的收益,但是整体占比也比较小。

5 最近 60 天增持大户分析

说明:增持大户是指在新增购买的大户,它可能与持仓大户重叠。比如某个地址,又是 Top100 的个人持仓大户,又是增持。如果这个地址持仓 50K,最近这段时间内购买了 2K,在这里分析的时候,只采用 2k。

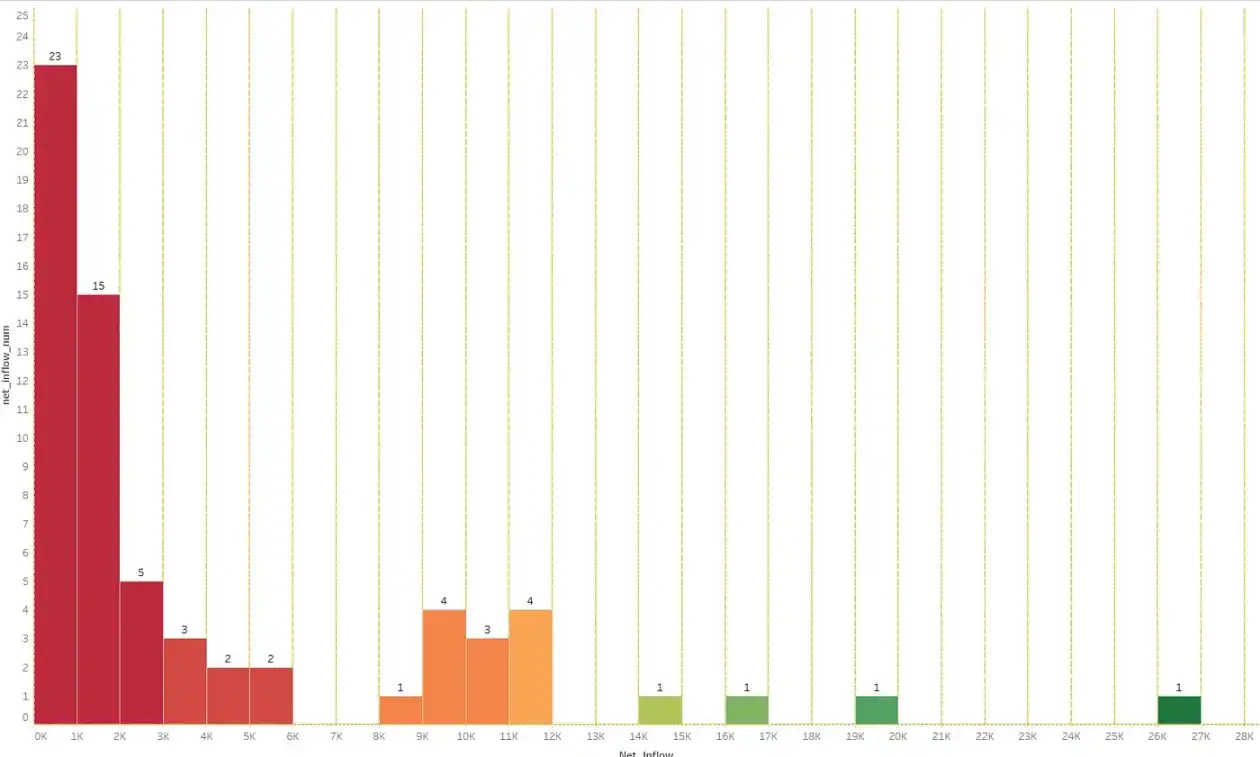

5.1 增持数量分布情况

上图为近 60 天增持大户的增持情况。**的增持量是在 0K~1K,大约在 14 万美金左右,一共有 23 个地址。其次数量为 1K~2K 的增持大户一共有 15 个。其次在 2K~12K 之间,各分布着不同的增持地址数量。但是到了 14K 以上,就比较少了,各类的增持只有 1 位。

**地址增持在 26K 左右,价值约 400 万美金。

5.2 增持地址基本情况

1)地址持有时长分析:

addressAge 列的中位数为 281.5 天,大约为 9 个月。这表明超过一半的持仓大户在过去不到一年的时间内生成地址。并且有 25% 的增持者年龄是 42 天之后。拿它跟大户持仓者对比,发现地址年龄要明显低于大户持仓者(中位数为 654 天),这说明最近的增持者是新进的一批买入者、

2)每日转账次数 (TransactionsPerDay, TPD) 分析:

transactionPerDay 的中位数为 0.0731 次 / 天,即每月大约有 2 笔交易。这表明持有 **VE 的大户们交易**较低,并不**参与链上的活动,更多的是长期持有。这与当前一些高频短线交易的投资者有很大不同,进一步说明大多数持币者采取了较为保守的操作策略。

3)TokenNum

地址的持有 Token 数量,可以从一个角度来衡量该地址的投资风格。如果数量比较多,那往往是广撒网的地址。而 Token 数量比较少,往往是喜欢重仓买入看好币的投资习惯。**VE 增持者的平均持有币的数量的中位数为 4 个,因为这里的统计包括 **VE 本身,说明 50% 的增持者是持有其它币少于 3 个的。其中 25% 的地址值持有 **VE 一个币种。

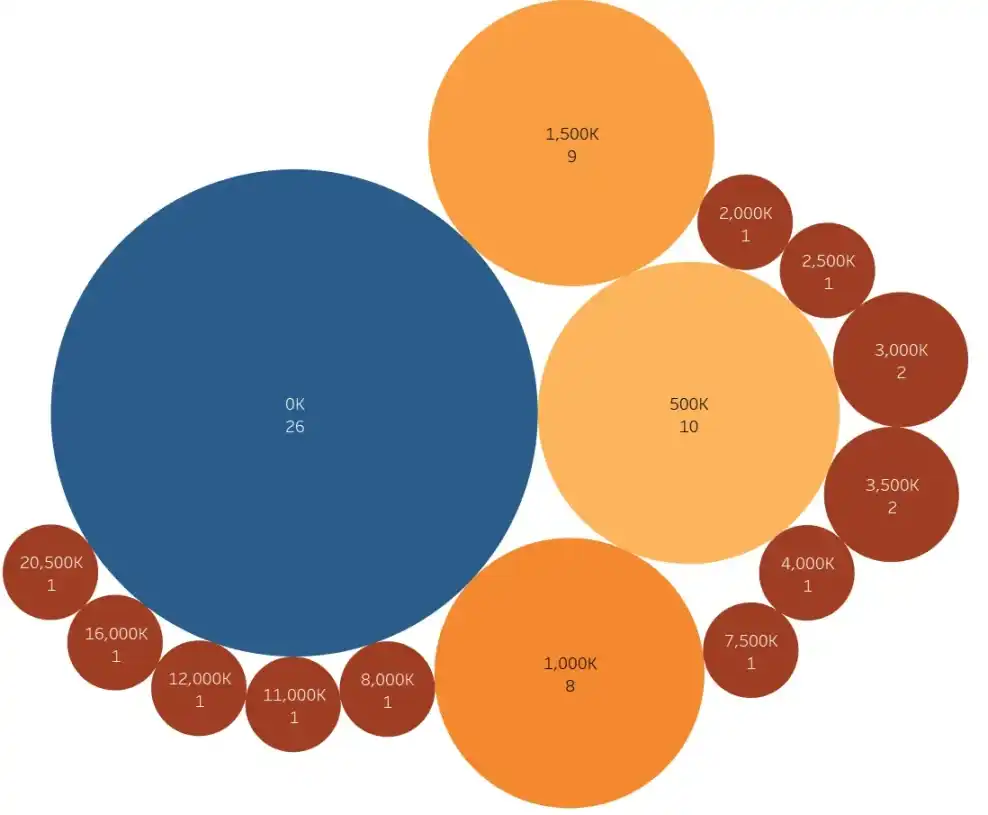

5.3 增持者的总资产情况

增持者地址的总资产情况,可以衡量地址的资金实力,并在**程度可以衡量这些增持者未来继续买入的潜在实力。从数据来看,资产在 0~500K,500K~1M,1M~1.5M,1.5M~2M 的地址分布有 26、10、8、9 个。这说明 **VE 的增持者是资金量比较大的地址。资金地址**的是 20.5M 的地址。

5.4 增持者持仓图谱

这张图可以清晰的看到,**VE 的增持者**的持仓是 **VE,这当然是非常自然的答案。第二第三位分别是 ETH 和 USDT。另外的持币分布为 ONDO、USDC、UNI、FET、LINK、PENDLE、ETH、stETH、aETH**VE、USDT。从图谱来看,增持者是比较喜欢传统的项目,而不是**的热点和叙事。

原文链接