听说过演唱会黄牛,火车票黄牛,如今,买大额存单也需要黄牛?

“仅需288元手续费,有科技手段可帮抢3.65%、3.85%的5年期大额存单。”据**财经报道,近期在部分电商平台上,有服务商宣称可以有偿向投资者提供大额存单的抢购攻略或“代抢”服务,挂出的服务价格有的甚至要上百元。

出现这种现象背后的原因,是近期银行纷纷下调人民币存款挂牌利率,存款利率已**告别“2”字头,进入“1时代”。同时部分银行基于息差考虑,也减少了大额存单的销售额度。导致大额存单供不应求,高利率大额存单更是踪迹难觅。

存款利率“一降再降”,大额存单“一单难求”,投资者的钱还能放到哪里?

低利率 震荡市,寻求更优理财选择

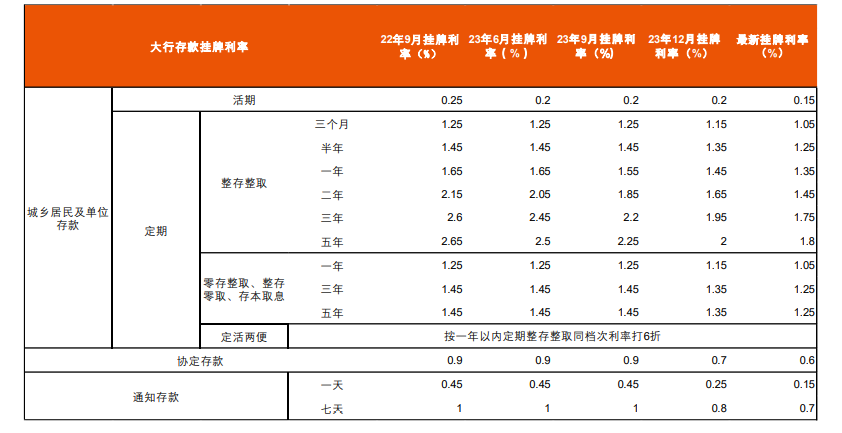

7月底,**工商银行、**农业银行、**银行、**建设银行、**邮政储蓄银行、**交通银行分别宣布下调人民币存款挂牌利率。二年、三年、五年整存整取存款挂牌利率均下调20个基点,至1.45%、1.75%、1.8%。此后兴业银行、光大银行等10家股份制银行跟降,存款挂牌利率多调至2%以下。

(大行存款利率表。来源:平安证券,《股份行调降存款利率,人身险产品预定利率分批下调》,2024/8/5

事实上,这已经是2年内的第5轮下调。2022年9月以来,银行存款利率逐渐由“2”时代步入“1”时代。同期,国债利率和**利率也历经3年下行。

这意味着,面对A股市场持续性的波动震荡,在广义利率下行和理财净值化的趋势大背景下,投资者获取无风险收益以外的超额收益难度日益增加。大额存单的紧俏,也折射了投资者在低利率环境下,对低风险产品,追求稳健收益的渴求。

**居民家庭财富配置**显示,2024年二季度,居民在资产需求端对低风险产品配置需求持续上升,与此同时,伴随着居民存款同比增速放缓,存款向理财“搬家”,居民固收理财占比进一步提升。据统计,2024 年第二季度末产品对象为个人的存续理财产品共计 22424 款,存续规模总计 11.7 万亿,与**季度末相比,固定收益类占比进一步上行 2.6 个百分点至 67.0%。(资料参考:兴业银行,《**居民家庭财富配置**(2024年第二季度》,2024/8/2

股 债,一基配置多元资产

诺贝尔经济学奖得主马科维茨曾经说过:“资产配置是投资市场**的免费午餐。”对于普通投资者来看,仅仅凭借单一品种的资产很难规避市场波动的风险,均衡、合理的资产配置才更有可能实现财富的保值增值。

面对震荡不休的A股,如果您既想追求长期稳健的收益,又不想承受过大的波动,科学的投资策略之一或是通过股债搭配来进行组合的配置。从过往数据来看,股市和债市随经济周期出现轮动效应,经常出现负相关的跷跷板特点,股市下跌、债市走暖,或者股市上涨、债市下跌。

股债跷跷板,该坐哪一边?成熟的投资者或许会选择,我都要。在大类资产轮动周期中,配置单一资产类别,都有可能面临较大的风险和波动,也容易错失其他资产的上涨行情。

而二级债基则由于其“债券打底 权益加持”的组合机制,使它兼具了“稳中有进”和“攻守兼备”的双重优势——相比于纯债基金,二级债基进攻性更强,有机会通过权益资产增厚收益;相比于权益基金,它的波动相对更小,防守能力更好。

持有体验佳

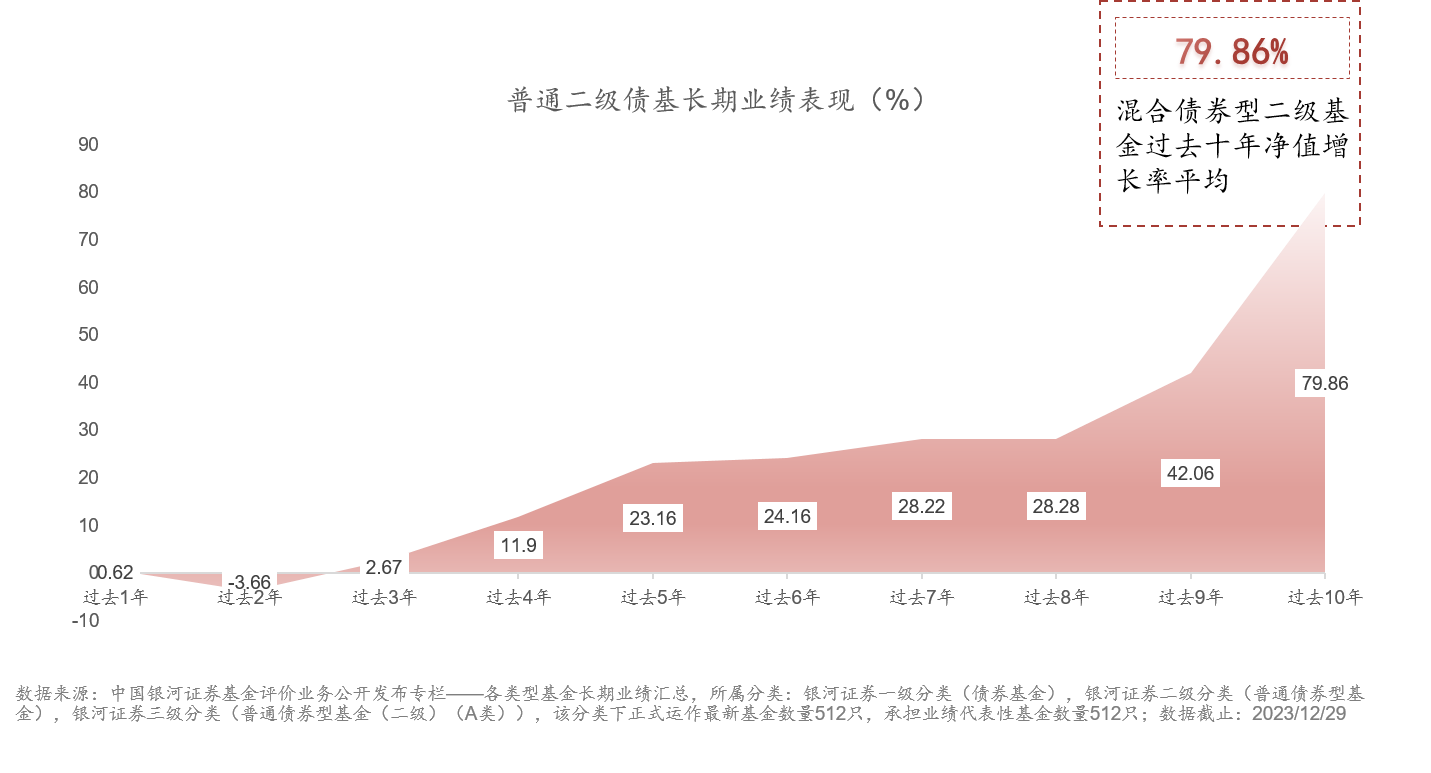

从过往多年数据来看,二级债基指数长期收益可观。

抗震能力好

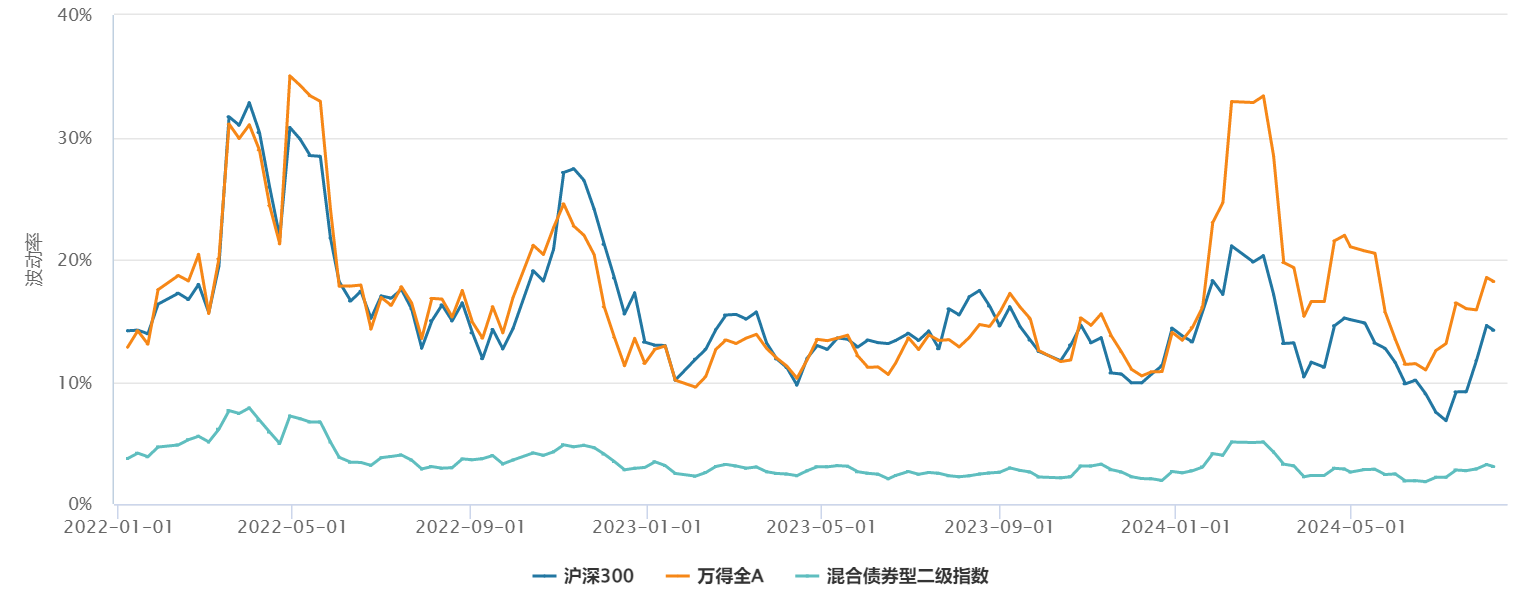

尽管近年市场波动不断,混合债券型二级指数依旧表现出了较强的“抗震”性能,波动率远小于万得全A和沪深300,防御优势明显。

(指数波动率,数据来源:Wind,数据区间2022/1/1-2024/8/7,指数涨跌不预示未来表现

如何挑选合适的二级债基?

——个人的风险偏好和收益预期

虽然说大多数情况下债券型基金相比于偏股型基金整体要更加稳健,但二级债基会用少量的资金参与权益投资,力争增厚收益,同样的,风险相较于纯债基金来说也会更高。投资者需要对个人的风险承受能力和收益预期进行分析,继而选择真正适合自己的二级债基产品。

——基金公司的投研实力和基金经理的资产配置能力

二级债基产品侧重在不同资产类别的估值定价和配置,具有丰富扎实资产配置经验的基金经理能够更好地胜任,除此之外,基金经理背后的平台是否能够提供强大的投研能力支持也**关键。

——产品业绩是否能够穿越周期

二级债基追求中长期资产的稳健增值的**收益,持仓体验非常重要,注重回撤,组合波动小的产品更值得长期持有。

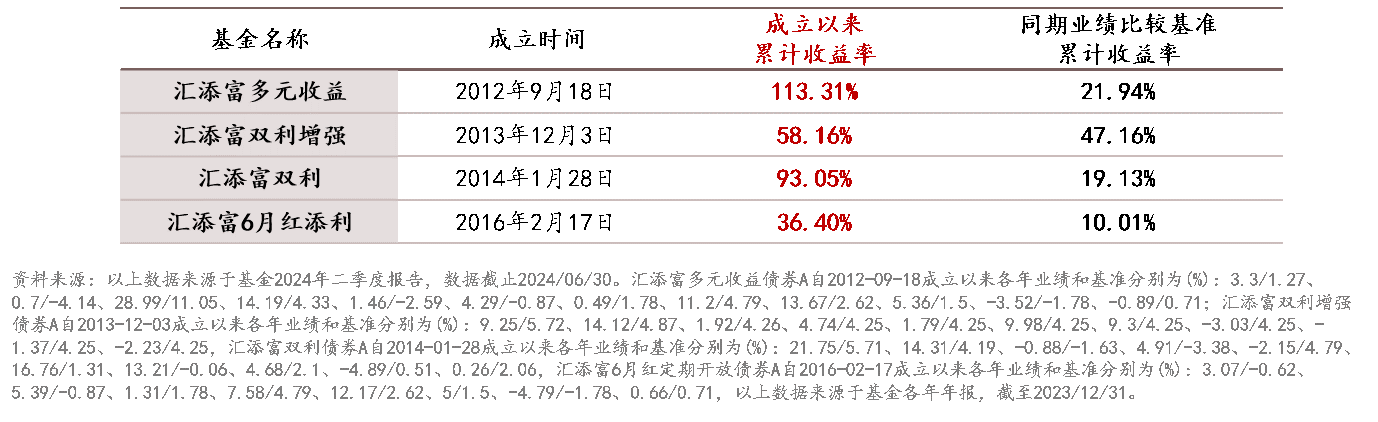

在二级债基领域,汇添富基金布局较早,旗下多只二级债基产品都拥有出色业绩。以汇添富添添乐双盈债券A(代码:017592为例,自2023年2月1日成立以来,截止2024年6月30日,汇添富添添乐双盈累计回报10.66%(同期业绩比较基准为5.57%,横向比较来看,汇添富添添乐双盈债券A在过去一年业绩的同类排名中也位列**(1/416。(资料来源,基金二季报,截至2024/6/30,过往业绩不预示未来表现。排名数据来源:银河证券基金评价**“**公募基金长期业绩榜单”,2023/7/1-2024/6/30,同类指“普通债券型基金(二级A类”

作为低估值、深度价值投资的践行者,汇添富添添乐双盈基金经理蔡志文在管理产品时秉持着两大原则。

**,在债券资产的配置上,安全先行,优选好债打底,不做信用下沉,

第二,权益仓位是超额收益的主要来源,**配置估值低、股息率高、现金流充裕的深度价值公司,追求稳健持续的回报。

同时,相比主动权益组合,对于固收 组合中的权益仓位,蔡志文也尤其重视回撤风险。

他会在投资之前先做好风险预算,力争债券部分半年提供1-1.5%的回报率,如果想要实现客户在**时点买入,半年内都尽可能不亏钱,就要努力将权益个股的回撤空间控制10%以内。

焦灼行情下,多元化的理财配置成为更多投资者的选择,震荡守得住、上涨有弹性、兼顾股债双重机遇的二级债基产品,或许是捂热“钱袋子”的不错良方。

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为**法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金**盈利,也不保证**收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。汇添富添添乐双盈债券A属于较低风险**(R2产品,适合经客户风险承受**测评后结果为稳健型(C2及以上的投资者,客户-产品风险**匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本宣传材料所涉**证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以**形式转发。所涉相关研究报告观点或意见仅供参考,不构成**投资建议或咨询,或**明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。汇添富添添乐双盈债券A自2023-02-01成立以来各年及2024上半年业绩及基准分别为(%:1.01/2.03/、9.55/3.47;汇添富外延增长主题股票A成立于2014/12/8,历任基金经理分别为韩贤旺(2014/12/8-2019/1/18、 李威(2015/1/29-2019/1/18、 王栩(2019/1/18-2022/11/4、蔡志文(2019/12/4至今,成立以来各年及2024上半年业绩和基准分别为(%:44.78/6.61、-26.94/-9.08、16.57/16.36、-34.59/-19.78、34.92/28.68、59.78/21.73、6.76/-3.52、-22.71/-17.37、-2.26/-8.71、18.28/1.28;汇添富品牌力一年持有A成立于2022/3/1,由蔡志文和郑慧莲共同管理,成立以来各年及2024上半年业绩和基准分别为(%:-6.12/-6.33、-4.19/-6.52、23.75/1.94;汇添富战略精选中小盘市值3年持有混合发起A自2023-03-22成立以来各年及2024上半年业绩及基准分别为(%:-0.86/-9.51、21.44/-4.26;汇添富国企创新增长股票自2015-07-10成立以来各年及2024上半年业绩和基准分别为(%:11.4/2.87、-12.39/-9.05、11.27/5.53、-33.33/-19.52、51.1/23.09、92.32/13.79、13.02/4.28、-19.68/-11.87、-12.3/-2.98、-2.27/-0.07。业绩及基准摘自产品各年定期报告,截至 2024/6/30。