说到**创新性的 DEX,大家可能**想到的是前段时间火爆网络的 Uniswap V4 代码草稿的发布,将引入三大新功能「挂钩」(Hooks)、「单例模式」(The Singleton)、「闪电记账系统」(Flash Accounting),其创新点确实值得我们称赞,也可能会将 DEX 带入新的高度,但毕竟 Uni V4 目前还未正式上线,或许还需要时间来打磨,且不止 Uni V4 代码草稿的出现,行业内还有很多 DEX 也在进行着创新,DeFi 研究员 Ignas 撰写了关于「近期**创新性的 5 大 DEX」文章,BlockBeats 编译如下:

Maverick

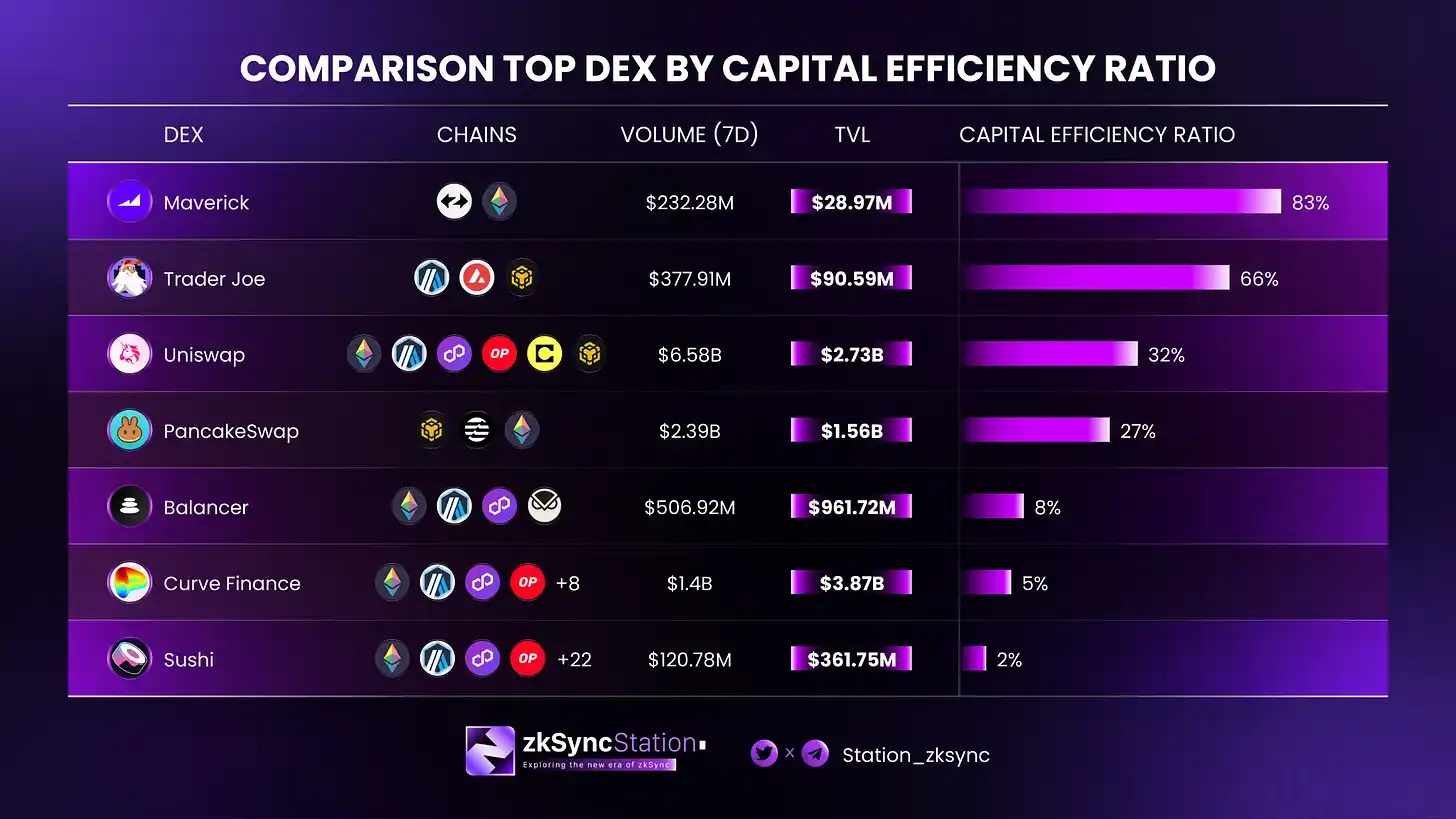

Maverick 是 Delphi Digital 称之为「自 Uni V3 推出以来最能动摇 Uniswap 统治地位的挑战者」DEX,几个月内,我一直在 Maverick 上进行 Swap 和添加流动性。

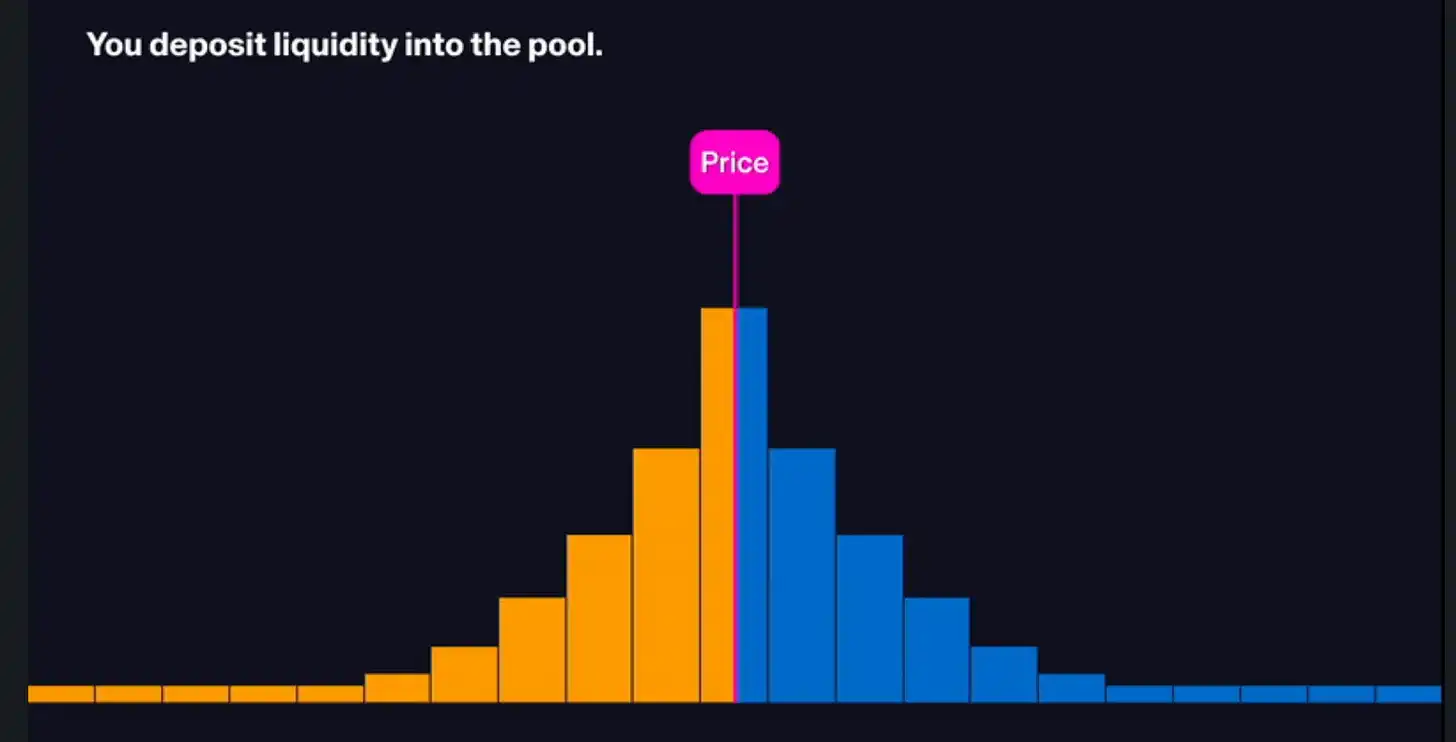

Maverick 是(Dynamic Distribution AMM)动态分布式 AMM 的先行者,可以自动化流动性策略,这些策略以前需要每天手动维护或依赖元协议(如 Gelato)。其架构的核心是关注流动性仓位,类似于 Trader Joe 的模型,价格产生使用恒和公式在仓位内进行,这允许零滑点交易。当仓位的所有流动性都被消耗掉而必须使用相邻仓位的流动性时,就会产生滑点。

例如,上面屏幕截图中的仓位部署在 2% 的范围内。正如你所看到的,这里存放的大部分流动性刚好低于当前的现货价格。该仓位的 LP 目前位于 USDC 中,如果 ETH 价格下跌,USDC 将按比例兑换成 ETH,而 LP 将赚取交易费。

我也喜欢交易费用不断累积,所以 LP 不需要单独索赔。

提供流动性有四种模式,这取决于你的策略:

-静态模式

-右移模式

-左移模式

-双向模式

静态模式

静态模式类似于大多数 AMM 和 LP 的工作方式,它们可以选择将流动性提供到一个仓位中,像 Uniswap V2 那样平均分配流动性,或者选择指数期权,在现货价格周围高度集中流动性,其余流动性分散开(如下图)。

右移模式

右移模式是一种流动性策略,它跟踪资金池中向右(涨)的价格走势。

它允许 LP 通过向活动仓位左侧的仓位添加流动性来获取费用,该策略旨在跟踪单一方向价格走势,使 LP 能够利用价格上涨轨迹执行积极的流动性策略。

示例:

比如一个 USDC-ETH 池,其中 ETH 是流动性图右侧的基础资产,USDC 是左侧的报价资产。在 ETH 看涨时,对 ETH 的需求会更高,导致交易商将 USDC 换成池中的 ETH。这种交换活动改变了 ETH 与 USDC 的比率,导致价格线在图表上向右移动。

AMM 通过增加获得 1 个 ETH 所需的 USDC 量来调整 ETH 的价格,有效地反映了比率的变化。在该策略下,当价格下跌时,LP **由 ETH 组成。然而,右侧模式只跟随价格向右移动,如果价格向左移动,LP 应小心潜在的无常损失。

左移模式

很明显,左移模式的工作方式与右移模式相反,它跟踪流动性池中向左(跌)的价格走势,通过在活跃仓位右侧立即向仓位添加流动性,LP 可以从报价资产的价格下跌趋势中获利。

双向模式

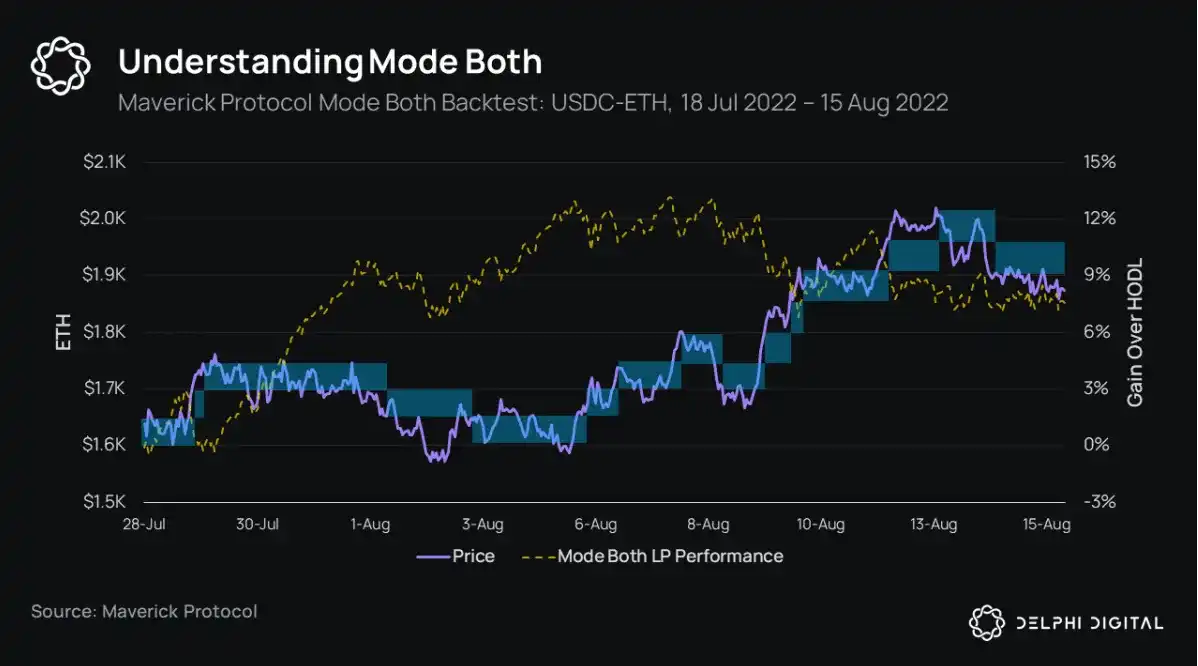

双向模式策略同样适用于流动性池中的价格波动,无论它们是向右还是向左。LP 可以为活跃仓位和相邻仓位添加流动性。

如果价格向**一个方向移动到一个新的仓位,LP 在另一侧的流动性会自动重新集中到新的活跃仓位,使流动性接近价格。

双向模式旨在通过保持在价格附近来获取费用,但它它承担着更高的双向无常损失风险。

Maverick 的竞争优势

我通常会使用双向模式将流动性存入 ETH/USDC 池,并通过 IL 获得 rekt,尽管 zkSync Era 上仓位的 APY 为 302%。所以你需要选择一个适合你的策略。

但 Maverick 的亮点在于 LSTs 和价格不会出现明显差异的类似资产(如稳定币)。这是 Maverick 追赶 Curve 作出的努力。

Maverick 位仓位内的零滑点提供了资金效率。更重要的是,可以通过流动性挖矿 token 来激励这些仓位。

其 Token MAV 刚刚发行不久,在 Binance 和其他 CEX/DEX 上都可以进行交易,也进行了空投 token,点击网站 了解你是否具有空投**。

Maverick 使用 veTokenomics(还记得 Cruve 战争吗?)和 veMAV 来创造飞轮效应。

网站: https://www.mav.xyz/

App: https://app.mav.xyz/

Twitter: https://twitter.com/mavprotocol

Docs: https://docs.mav.xyz/

Ambient

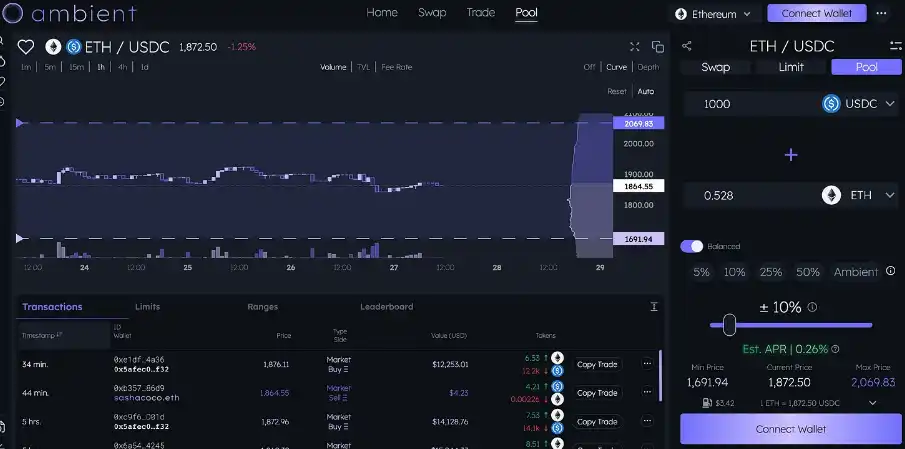

Ambient(原 Crocswap)称其是目前**效的基于以太坊的去**化交易平台(DEX)。它通过双边 AMM 的混合模型来实现这一目标,结合了集中和环境恒定产品流动性。

Ambient 受到关注还有一个原因:有人声称 Uniswap 的 V4 功能,例如 hooks 是从 Ambient 复制的。但是,让我们暂时把这个问题放在一边,看看 Ambient **的特点是什么。

结合了集中("UniV3 风格")和环境("UniV2 风格")流动性

Uniswap 的 V2 和 V3 版本在流动性碎片化方面存在问题。Ambient 解决了这个问题,改善了交易者、流动性提供者和资金池创建者的体验。它简化了流动性提供者在同一资金池中提供环境和集中流动性的过程,类似于分别使用 Uniswap V2 和 V3。这确保了交易者获得更好、更具流动性的掉期交易,因为所有流动性都在一个池中。

限价订单借助 Knockout 流动性

Knockout(淘汰)流动性类似于不可逆的限价订单,允许用户以比当前市场价格更好的价格执行交易。用户可以在现有价格下方进行出价或者在现有价格上方进行要价,如果价格越过这个阈值,订单将被执行,并且不会因价格变动而撤销。

顺便说一句,我真的很喜欢界面上清晰地看到价格范围,这样设置集中流动性更容易。在下面的例子中,我会将 ETH 的价格范围设置为 1700 美元到 2079 美元。

动态手续费

Ambient 采用基于利用率的手续费,根据交易量的波动而变化。在交易量高的时期,手续费上涨,为流动性提供者提供更多经风险调整后的回报。

这是 Uniswap V4 被指责「借用」的功能之一。

即时保护(JIT 保护)

Ambient 通过在集中的流动性头寸赚取费用之前实施一个生存期来防止利用大额交易收取费用的机器人。

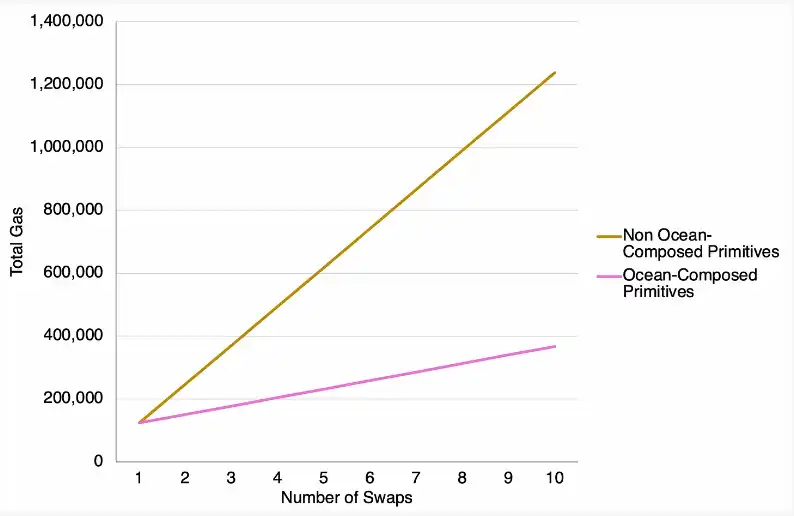

单一智能合约和 Gas 优化

Ambient 在其 DEX 中使用了单一的智能合约,这是提**率和**成本方面的重大创新。

Ambient 非常注重 Gas 效率,**了用户的 Gas 费用。Ambient 的创始人 Doug Colkitt 声称,在 Ambient 上发布一个范围订单比在 Uni 前端上进行的相同 ETH/USDC 交易位置要便宜 75%。

我个人支付了 3 美元的费用来提供 ETH/USDC 的流动性,使用了 12 gwei 的 Gas 费用。进行一次掉期交易花费了我 2.5 美元。

闪电记账

Ambient 对闪电记账的实施使得管理范围订单变得便宜、快速且简单。我厌倦了手动销毁、交换和重新铸造来处理超出范围的仓位,但是在 Ambient 中,仓位可以通过一次点击的交易移动到范围内。

账户抽象化

在 Ambient 中,所有操作都可以通过 EIP-712 消息执行。这种设计意味着执行成本可以由** Token 支付。未来的计划包括推出无 Gas 交易,以及基于 EIP-712 交易的止损订单或其他类型的奇异订单,以及最少的链上计算和 Gas 负担。

然后还有多余的抵押品、许可池等等。Ambient DEX 一直在进步。**要试试看!

网站: https://ambient.finance/

App: https://ambient.finance/trade

Twitter: https://twitter.com/ambient_finance

Docs: https://docs.ambient.finance/

Shell protocol

Shell Protocol 是另一个据说被 Uniswap V4 复制的协议。那么,Shell 有什么特别之处呢?下面是详细介绍:

不止是 DEX

2020 年 10 月,Shell Protocol 团队发布了 Shell v1,这是一个专门用于稳定币的 AMM。但是,通过 V2,Shell 开始了一项更大的使命。

众所周知,DeFi 的现有架构可以被比喻为"货币积木"系统,不同的金融原语(DeFi 的基本构建块)可以组合成更复杂的系统和交易。虽然理论上很有希望,但实际存在局限性。交易通常只能一次与一个原语交互,使得整个过程繁琐、Gas 费用昂贵,并且不具备原子性(某些用例如套利交易所需的特性)。

例如,1inch 允许用户通过多个 AMM 拆分交易以获得**汇率,但这增加了复杂性和 Gas 成本。

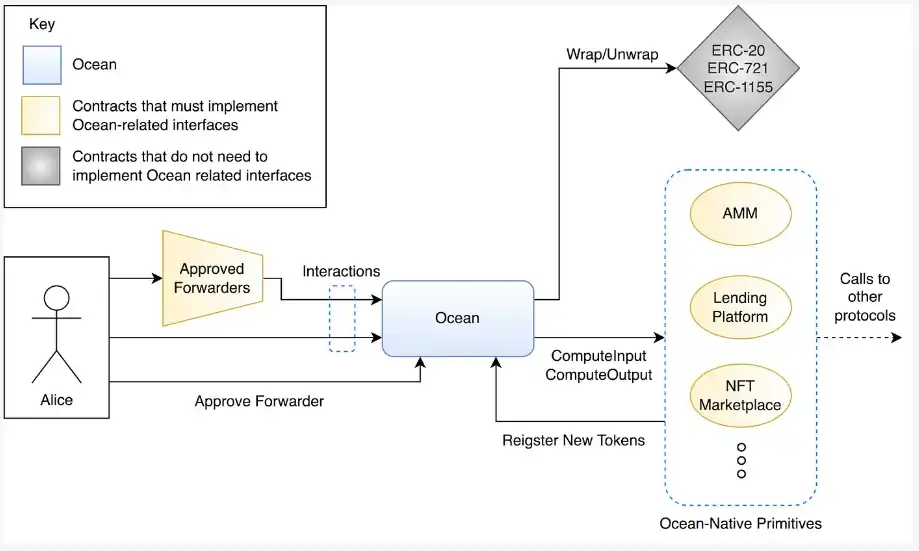

The Ocean:DeFi 的通用适配器

作为 Shell v2 的核心功能,The Ocean 作为一个通用适配器,简化了不同 DeFi 原语之间的交互。

这一创新重新思考了 Token 标准、DeFi 的会计逻辑以及瞬时更新的保存方式,同时使得多个原语的组合更**、更具成本效益。

Ocean 完整示意图 来源:**

这有很多内容需要消化,而这篇文章无法涵盖所有内容,但以下是 Ocean 的关键特点。

Ocean 的主要特点

Ocean 引入了一系列创新特点,包括:

· 为所有 Token 引入了单一的 ERC-1155 账本,**了每次交互的 Gas 成本。

· 为所有原语提供了标准化的会计框架,简化了交易并提高了效率。

· 使用内存跟踪中间余额更新,而不是使用区块链存储,为多步交易节省了大量 Gas 费用。

DEX: Proteus

在 Ocean 上**推出的原语是 Proteus,即 Shell 的 AMM 引擎。它目前在 Arbitrum 上运行。

Proteus 在资金效率方面同时优于 Uniswap V3 并且比 Uniswap V2 更用户友好。它可以在**竞争对手一小部分流动性的情况下提供出色的交换率。- Shell Protocol 文档

这是如何实现的呢?

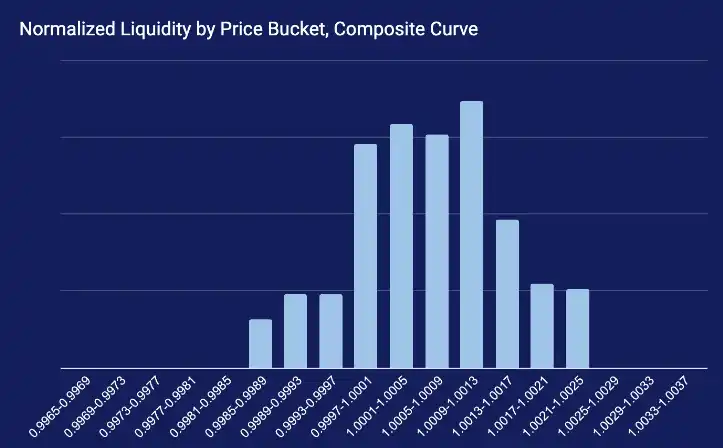

Proteus 可以使用可替代的 LP Token **复制**联合曲线形状。

在 AMM(自动做市商)的世界里,用户的交易结果取决于用户设置价格区间的准确程度。可以将价格区间想象成电视屏幕上的像素。用户拥有的像素越多,图像(在这种情况下是交易性能)就越好。

Proteus 在提供更高精度和支持更多价格区间方面表现出色,优于 Uniswap V3。这就像是老式电视和 4K 电视之间的区别。

以 Uniswap 上的 DAI USDC 池为例。在这里,流动性高度集中在 0.9998 和 1.0002 之间

但是通过 Proteus,精度几乎是**的,将整个分布包含在一个可替代 Token 中,而无需铸造多个 NFT。

结果是交易性能无可比拟,类似于以 4K 画质进行交易。

改善用户体验

Proteus 甚至比 Uniswap v2 更加用户友好。例如,它允许提供单边流动性,这意味着您可以只用一个 Token 或者两个不均衡的 Token 提供流动性。

在 Proteus 中迁移 LP 资金就像执行一次单一交换一样简单,这要归功于上述提到的"Ocean",即 Shell 的可组合性层。

但这还不是**。

有用于波动性 Token 的 AMM 债券、NFT 的分式化以及使用 Proteus 引擎的 The Government Toucan AMM - NFT 自动市场制造者。

用户可以在 Shell Protocol 文档中了解更多信息。

顺便说一句,Shell 通过积分系统进行了 SHELL Token 空投。似乎它更偏向于大户,确保在此处进行检查。

网站: https://shellprotocol.io/

App: https://app.shellprotocol.io/trade

Twitter: https://twitter.com/ShellProtocol

Docs: https://wiki.shellprotocol.io/getting-started/overview

Swaap

Swaap 最近发布了 Swaap v2 **。Swaap 之前赞助了我博客的一篇文章,但我保证,这篇文章并非由 Swaap 付费发表,我真的认为 Swaap 有一个我作为流动性提供者(LP)需要的杀手锏。

解决加密市场做市商的二元性问题

当今的加密市场做市商存在分歧:**化的不透明参与者与透明的自动做市商 (AMM)。对于 LP 来说,AMM 的问题很明显——无常损失导致的负回报。

从 Swaap v1 的经验教训中汲取启示,催生了一种先进的协议。Swaap v1 证明了利润丰厚的链**动性供应(LPying)是可能的。然而,Swaap v1 在集成复杂性和预言机延迟方面也面临挑战。

Swaap v2 采用了一种新的架构,该架构会管理链上资产余额和结算功能,同时将报价转移到链下。这些报价使用随机控制理论(如果你知道它的含义,那就很酷),旨在在市场波动等不可预测行为面前**化 LPs 的收益损失。

Swaap v2 还引入了一种新颖的**回撤机制。还有额外的链上保障措施,包括**查看、**回撤、**不平衡和惩罚,以确保保护 LP 的资金。

尽管 v2 尚未上线,但即使是 v1,在 WBTC / WETH / USDC 池中,一年来也只管理了 0.1% 的无常损失。

更重要的是,与 v1 相比,v2 还提供了更高的灵活性。

模型灵活性,具有采用高回报策略的能力(而 v1 非常保守)

链上灵活性,同时在以太坊和 Polygon 上推出

已上市 Token 的灵活性(更多 Token 可用),例如通过与刚刚通过治理流程的 Frax 达成合作关系来证明。

网站:https://www.swaap.finance/

App:https://beta.swaap.finance/

Twitter:https://twitter.com/SwaapFinance

The v2 whitepaper:https://www.swaap.finance/v2-whitepaper.pdf

Mangrove

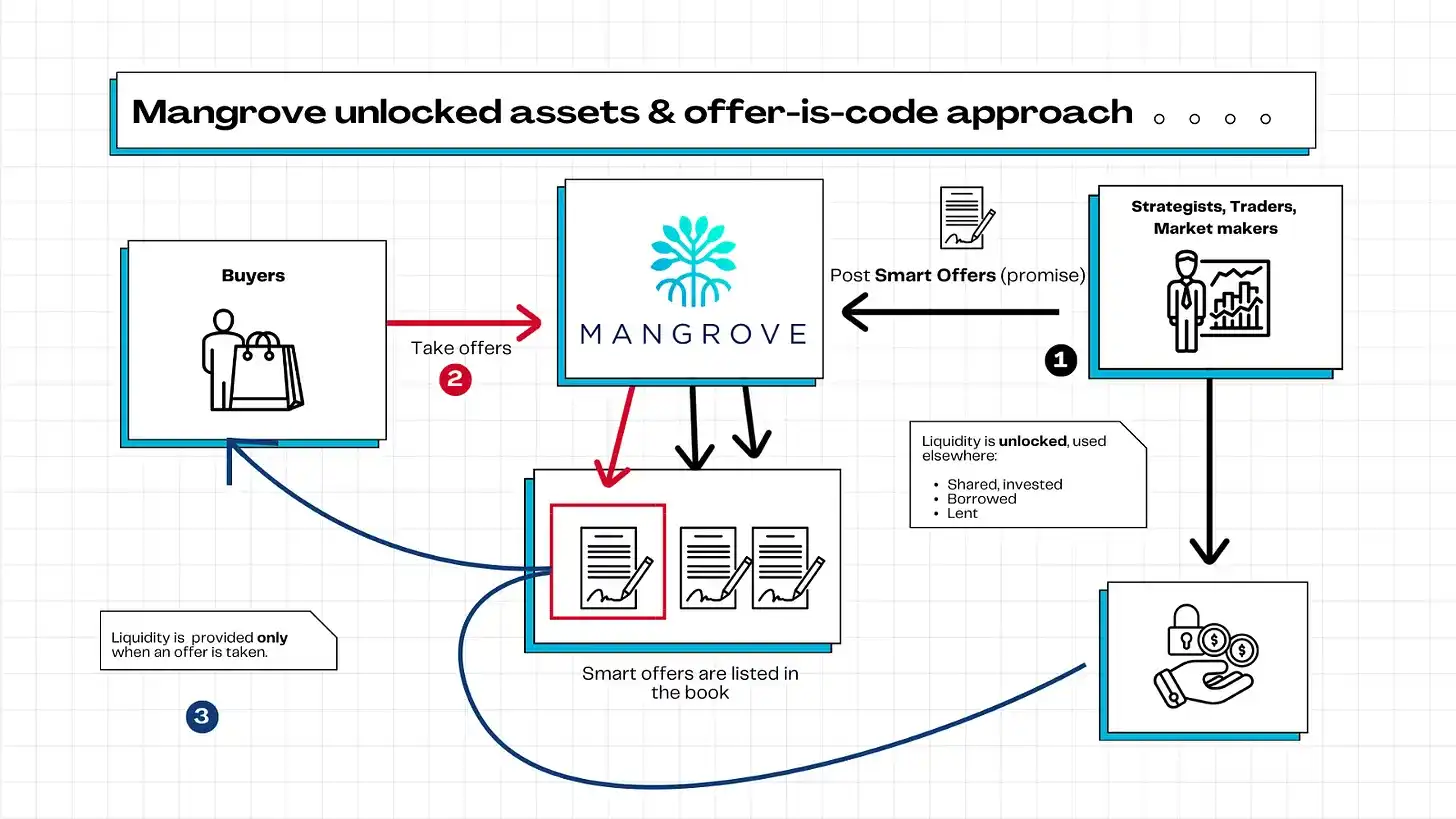

你知道 TVL 是评估协议成功的关键指标吗?但 Mangrove 颠覆了这一点,专注于解锁 TVL,其中流动性提供者无需预先「锁定」他们的流动性,而只需承诺并在被需要时提供。

让我们回答以下三个关键问题来了解它的工作原理:What, How and Why。

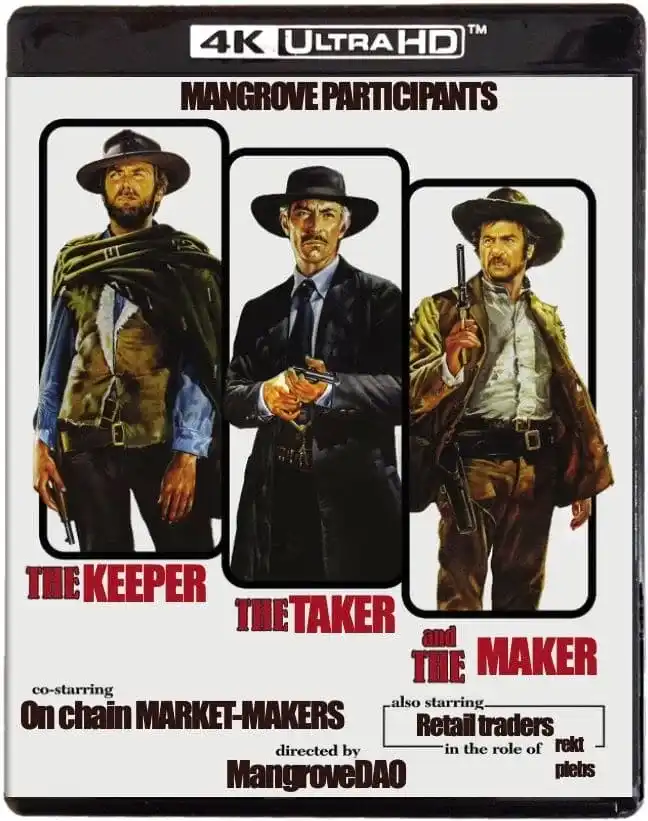

Mangrove is pretty good at making memes.

什么是 Mangrove?

Mangrove 没有像传统的 DEX 那样将资产锁定在流动性池中,而是采用了一种 "订单簿 "模式,列出承诺,而不是锁定承诺。这里的突破性特点是,这些承诺可以指向被称为 "智能承诺 "的代码片段,在 DEX 领域实现前所未有的灵活性和功能。

承诺的流动性可以被分享、借用、借出,同时显示在 Mangrove 上,当(而且只有当)报价被接受时,准备好被采购。这种流动性利用的双重性有可能使 Mangrove 成为行业中流动性**的 DEX。

我们为什么需要 Mangrove?

目前的 DEXs 面临着几个挑战: 流动性不足导致的滑点,套利交易者的收入稀释,多个资金池的流动性分散,以及流动性资金池的锁定性质导致的资本效率低下。Mangrove 是为了解决这些痛点而开发的,利用其 "报价即代码 "的模式来缓解这些问题,以提升 DeFi 生态系统的效率。

Mangrove 是如何工作的?

Mangrove 的与众不同之处在于其将代码附加到报价上的能力,具有以下主要特点:

反应性的流动性:要约不会被锁定在一个池子里,可以在区块链上的其他地方产生收益,直到被采纳(如 Aave)。

Last Look 机制:如果市场条件发生不利的变化,报价可以被取消。

**性:代码可以在执行报价后自动在订单簿上重新发布。

简而言之,订单簿的传统概念适用于更有效、更灵活的交易策略,如通过累积价差获利的 Kandel。

我敢打赌,你仍然对 Mangrove 的真正运作感到困惑,所以请随时查看 testnet APP(谁知道,也许会有空投?),查看 Mangrove 博客文章的解释。

网站:https://www.mangrove.exchange/

App:https://testnet.mangrove.exchange/trade

Twitter:https://twitter.com/MangroveDAO

Docs:https://docs.mangrove.exchange/

结论

我最初计划介绍 7 个协议,但这篇文章比我预想的要长。另外两个 DEX 是: Carbon:DEX 实现了自动交易策略,其定制的限价和区间订单具有抗 MEV 特性,可在链上调整,执行时不可逆,增强了用户控制,推动了新交易策略的发展。 Button Swap:为 LSD 货币对推出一个 DEX。创新之处在于"reservoirs",来自正向回溯的 Token(如 stETH)会流入 reservoirs,而不是活跃的流动性池。这种方法解决了回溯期累积事件后的负面套利机会。 还有 EulerSwap,但关于它的细节仍然很少。 总的来说,在 DEX 领域有很多创新,所以不要被熊市的平静所迷惑。当牛市回来时,我们需要知道在哪里可以获得**的收益。

欧易安卓下载:立即前往

欧易IOS下载:立即前往打开APP,领取**价值60,000元数字货币盲盒

本平台所提供的金融投资信息仅供参考,不构成**投资建议。投资者应该自行承担投资风险,并根据自己的实际情况进行决策