作者:Konstantinos Tsoulos,Medium;编译:邓通,金色财经

摘要

Eigenlayer 正在引入强大的再质押原语; 质押的 ETH 可以“重新委托”以保护其他网络或应用程序的安全。

与用于流动质押的 LST 类似,流动性质押**(LRT)协议充当中间协议,接受 ETH 或 LST 资金,将其存入 Eigenlayer 精心策划的服务列表中,并返回可在 DeFi 中使用的存入资金的“收据” 。

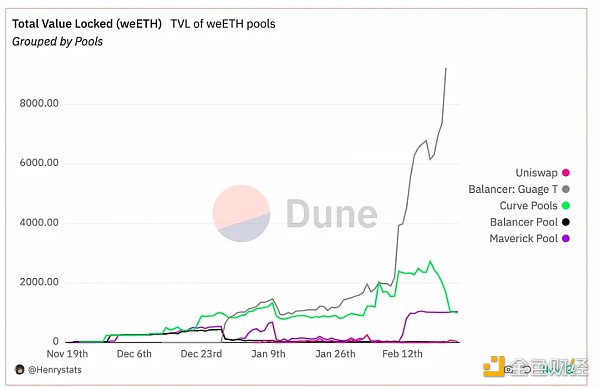

迄今为止,Ether.fi 一直是 LRT 协议中的先驱和 TVL 领导者。

再质押和 LRT 的引入为交易和风险调整回报带来了一系列机会。

由于引入了额外的基础设施层和智能合约,再质押放大了削减和技术风险。 流动性再质押**协议又增加了一层智能合约风险。

流行的 stETH/ETH 循环交易预计将在选定的场所将接力棒传递给高年利率 LRT 循环策略。

wETH 借贷利率**应该会走高,可能介于平均质押和再质押奖励率之间。

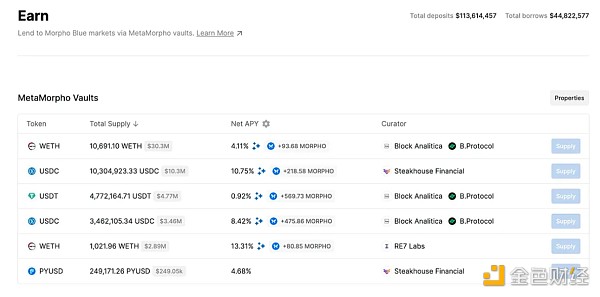

虽然 Aave 和 Compound 等公司可能不会很快将 LRT 作为抵押品,但 Morpho Blue、Euler v2 和 Ajna 等新型信贷市场正在成为杠杆再质押的场所。

参考 wETH 利率的利率互换变得势在必行。

ETH 信贷市场正在呈现的格局是流动性更加分散、利率和利率波动性更高以及跨货币市场套利机会有吸引力。 DeFi 信用**的 IPOR 愿景比以往**时候都更加重要。

近几个月来,流动性再质押和新型借贷协议的出现一直主导着市场叙事,并吸引了 DeFi 用户和资本的注意力。

在本文中,我们简要介绍了再质押作为一种新的 DeFi 原语,并思考了这项强大的技术可能对未来几年的 DeFi 利率格局产生的影响。 随着新**协议的出现,信贷市场的流动性变得越来越分散,我们讨论了再质押带来的风险和机遇。

特征层和重新定位原语

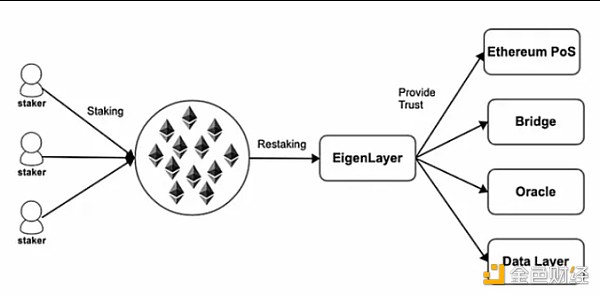

顾名思义,再质押意味着“重新委托”抵押的 ETH,它保护以太坊 PoS 网络,以保护称为主动验证服务 (AVS) 的其他网络或应用程序的安全。

在这种背景下,AVS 正在利用以太坊验证器服务进行运营,“借用”经过考验的去**化网络和以太坊经济足迹所能提供的安全性和去**化性。 在供应方面,ETH 质押者和验证者可以决定通过向其他去**化网络、基础设施和应用程序提供其质押和验证者服务来承担额外的削减风险,以换取额外的收益。

Eigenlayer:连接验证器与 AVS 的市场

再质押原语是由 Eigenlayer 协议引入的。 Eigenlayer 本质上是 AVS 和验证器连接的市场。 EigenDA 预计将成为**个投入生产的 AVS,利用 Eingelayer 的质押来** L2 的数据可用性成本。 截至撰写本文时,只有大约十几个 AVS 已加入 Eigenlayer。

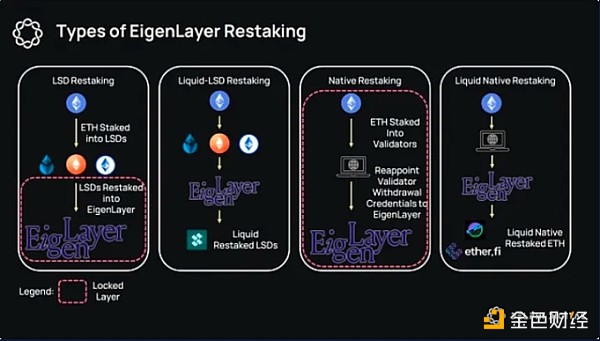

从技术角度来看,Eigenlayer 是一组与以太坊质押交互的智能合约。 目前在测试网中,该协议将允许用户从已安装的 AVS 列表中选择他们愿意保护的服务。 支持两种形式的再质押:

原生再质押——单独的质押者可以使用他们的质押和验证器基础设施来参与;

流动性再质押——流动性质押**(LST)持有者(例如 Lido stETH)可以简单地将其流动性质押**存入 Eigenlayer。

在原生再质押的情况下,Eigenlayer **在提现过程中引入了一个中间步骤; 验证者不是与以太坊网络共享提款凭据,而是将这些详细信息(并将资金存入)共享到名为 Eigenpod 的 Eigenlayer 智能合约。 在以太坊层面,Eigenpod 合约地址成为提现地址,而 Eigenlayer 则控制削减条件。 简而言之,Eigenlayer 充当以太坊质押技术堆栈中的中间件。

如果发生削减,以太坊会“收到通知”,被削减的资产将从 Eigenlayer 中撤回。 在流动性再质押的情况下,削减要简单得多,因为它只需要 LST 持有量“易手”,而无需以太坊质押层的参与。

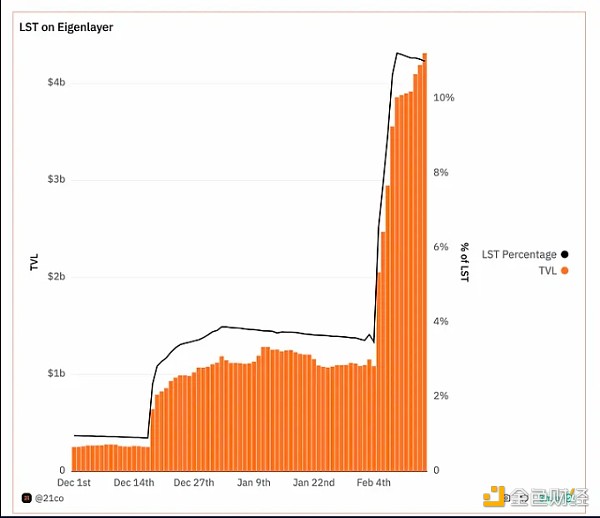

Eigenlayer 目前正处于测试网阶段,预计主网将于 2024 年夏季某个时间推出。随着“积分”的引入作为潜在空投的先兆,Eigenlayer 成为了目前 DeFi 领域的热门话题。 TVL 已增长至 80 亿美元,而流通的 LST 供应量的 10% 已存入 Eigenlayer。

10% 的 LST 供应量已存入 Eigenlayer

支持的 AVS 列表以及由此产生的回报范围仍然是**人的猜测。 目前,储户只是进行尝试,没有进行质押活动,市场参与者正在尝试对 Eigenlayer 空投的价值进行定价。

与再质押生态系统主要参与者的对话表明,Eigenlayer 主网的启动以及由此产生的“风险分层”可能会提供比 stETH 奖励率高出 5-15% 的回报机会。 这里需要额外注意的是,再质押奖励可能由某些 AVS 以 ETH 以外的**形式支付,从而导致再质押收益率出现更大的波动。

流动性质押** — LRT

与在以太坊网络上质押的ETH类似,在特征层上押注的ETH不能在DeFi中使用,也不能在完成提现过程之前转移。特征层有一个等待期为7天的取款队列。已经出现了几种引入流动性重置**(LRT)的协议,用户将ETH或LST存入中间协议,该协议充当AVS的“管理员”进行重置,并返回可用于DeFi的存款“收据”。

除了这种结构明显的资本效率优势之外,LRT 还可以在削减时充当额外的防线。

通过 LRT,再质押头寸以流动形式**化,允许清算人简单地接管而无需强制提款(这会** AVS 的安全性)。 在主网启动之前,LRT 协议只是接受资金以换取 Eigenlayer 和协议特定的积分。

再质押的类型

机会

再抵押原语可以说是去**化和 ETH 的一大福音。 Rollup、其他 L1、预言机或**软件服务都可以“借用”以太坊的安全性。 通过再质押,以太坊的实用性和价值不断增加。

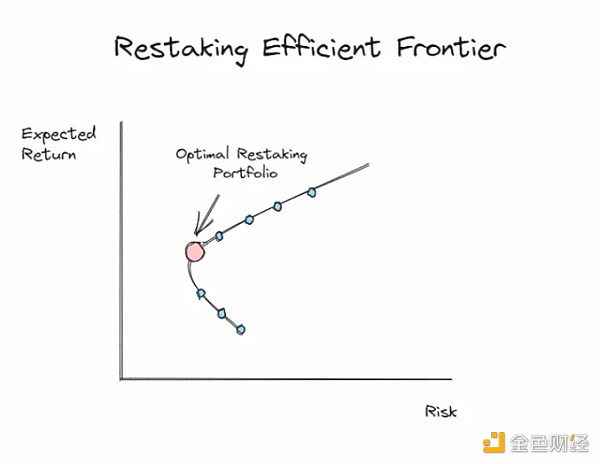

一旦 Eigenlayer 在主网上线,ETH 持有者将获得广泛的风险调整回报选择。

LRT 的推出为交易和收益开辟了广阔的天地。

这些资产作为信贷市场的抵押品,为流行的循环交易带来了新的活力,该交易现在将专注于再质押和瞄准更大的APR。

ETH 持有者的新**领域

风险

由于引入了额外的基础设施层和智能合约,再质押显然会放大削减和技术风险。 流动性再质押**协议又增加了一层智能合约风险。

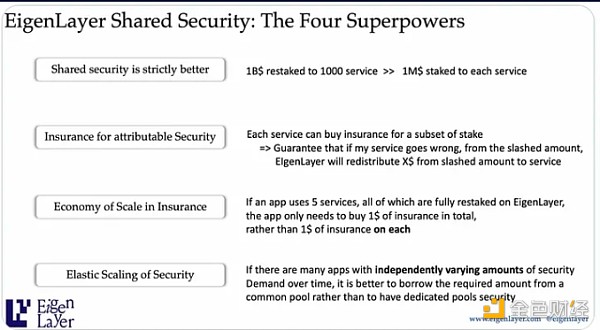

“再质押”总是有利有弊,特别是在不应用正确的风险管理原则的情况下。 Vitalik 在 2023 年的帖子中警告不要让以太坊的(社会)共识超载,并强调了重新投资时谨慎决策的重要性。 一个合理的担忧是,再质押原语可能会产生“二阶效应”,因为它可能会**过度冒险。 Eignelayer 的创始人在一篇精彩的帖子中驳斥了这些担忧,认为这些担忧是错误的,并引入了池安全和归因安全的概念。

Eigenlayer:“集中和可归因的安全”还是只是过度冒险?

就 DeFi 和 LRT 的具体情况而言,可以合理预期 LRT 脱钩会更加**,并且级联清算事件的风险也会增加。 在这种情况下,LRT(也可能是 LST)可以充当释放阀。

脱钩和清算无疑创造了有吸引力的机会,但也可能导致 ETH 长期波动并阻碍机构采用。 目前看来,部分削减尚未实施,这表明再质押者的 32 ETH 质押金额会**失去。

在这种情况下,对 ETH 价格的影响并不直接。 虽然本地再质押者的 ETH 被削减将被烧毁(通货紧缩),但再质押的 LST 大幅削减本质上会导致所有权转移并可能导致抛售压力。

单一 LRT 协议的潜在主导地位,扮演类似于 Lido 的合格 AVS 列表的“管理者”角色,用于质押,实际上可能会导致随着时间的推移去**化程度**。

信贷市场中 wETH 借款利率的驱动因素

在再质押之前,在 DeFi 中部署 ETH 的机会相当有限。 随着多种 LST(主要是 stETH)作为蓝筹信贷市场的合格质押品的加入,以及相关资产(如 stETH/ETH)的高**价值比 (LTV) 的引入,杠杆质押成为主要用例。

在Shapella升级中,借来的wETH可以用来发挥不同LST的“repeg”作用。 以 wBTC 抵押品借入 wETH 也可能被用作 BTC/ETH 多头交易的一种(相当低效)的表达方式。

在Shapella升级之后,取款的风险**以及随后的非流动性溢价的**,利用LST协议进行杠杆投资的“清洗和重复”策略(将LST存入信贷市场,借入更多的wETH并保持循环)成为**的游戏。

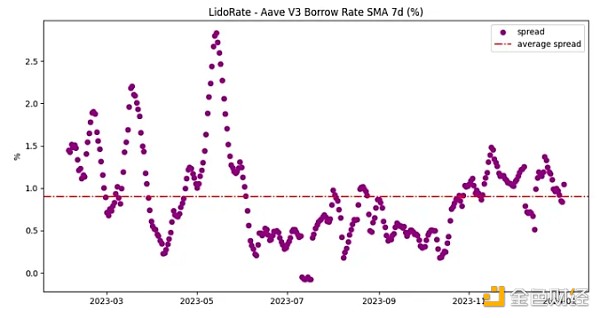

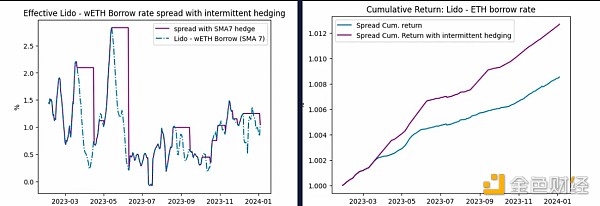

Lido 奖励率和 wETH 借款率之间的价差一直是 DeFi 领域最受关注的问题之一。

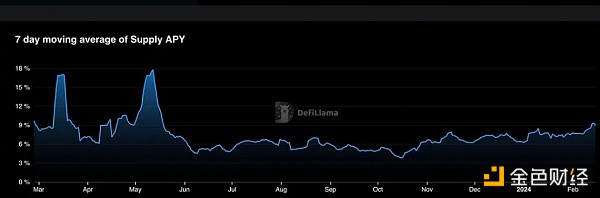

stETH 奖励率已成为 wETH 借款利率的上限,利差在 2023 年间歇性反转。

Lido 奖励率 — ETH 借款利率的上限

随着越来越多的人参与交易,越来越多的 ETH 被质押(质押比例达到 25%),并且网络上的活动总体保持低迷,利差在去年持续下降。

可以合理地假设,流行的 stETH/ETH 循环交易很可能已经结束。

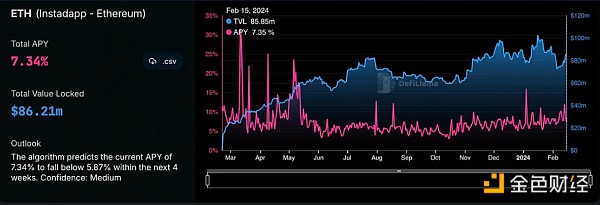

最流行的一键杠杆质押平台之一上的 ETH APY 的历史演变说明了上述情况。 专业杠杆质押者越来越多地使用 Morpho Optimizer 改进的速率进行循环,试图在每个循环中“挤压”一些额外的基点。

stETH 循环交易已经结束了吗?

LRT奖励率——新的引力?

再质押本质上提高了 ETH 持有者可获得回报的上限。 这里自然提出的问题是,ETH 的借贷利率是否仍会受到 stETH 奖励率的“限制”,或者未来再质押和 LRT 提供的利率是否会成为新的引力。

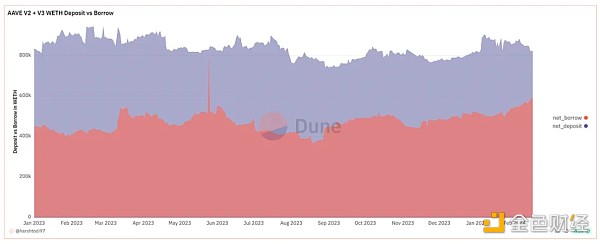

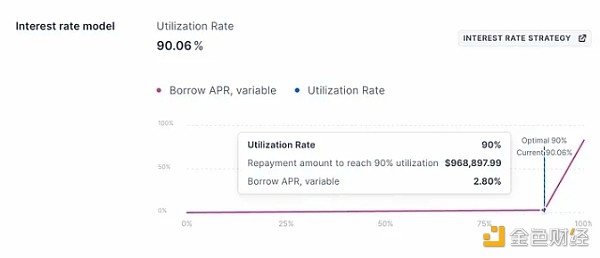

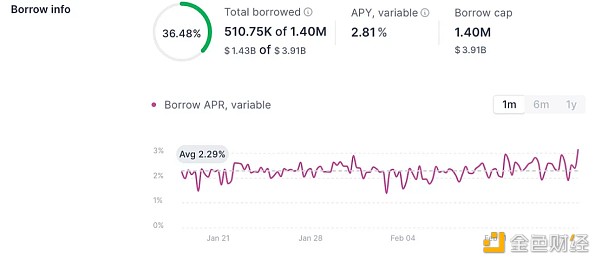

纯粹凭直觉,不断扩大的机会集创造了对杠杆的需求增加。 **将允许 wETH 借款利率以更高的利率结算,可能介于平均质押和再质押奖励率之间。 最近几周 Aave 上对 wETH 的需求增加似乎与这一观点一致。

Aave 上的 ETH 需求最近一直在增加

利率从这里开始攀升?

尽管如此,对信贷市场格局的深入分析呈现出更加微妙的景象。

这里微妙的一点是,在根据风险进行调整后,承诺的额外回报的吸引力要低得多,因此很可能不会从一开始就主导资金流。

类似的评论也适用于积极参与 LRT 循环交易的 DeFi 参与者的百分比。

就上下文而言,在 ETH 总供应量中,目前有 25% 被质押,其中约 45% 在 LST 协议中。 目前约有 10% 的 LST 供应量存放在 Eigenlayer 中,暂时仅面临智能合约风险。 目前,主网上线后的资本保留率值得怀疑。

更有可能的是,Aave 和Compound 之类的公司不会很快将 LRT 作为质押品。

wETH 信贷市场池的供应方预计将吸引更多关注和资本,并成为抵御更高利率的支撑。

历史上,Aave 和Compound 在引入资产方面一直非常保守。 风险厌恶已经成为传统信贷市场DNA的一部分。 尽管如此,这**还是暗示了这样一个事实:**池原语是这些市场的基本组成部分。 新颖的孤立市场设计(参见 Morpho Blue、Euler v2、Ajna)的出现允许长尾资产的无需许可的加入。

随着**个 LRT 池已经在 Morpho Blue 上推出,很明显,新的信贷市场将成为杠杆重新抵押的场所。

总而言之,ETH 信贷市场的发展格局是:

流动性更加分散;

至少**提高利率和提高利率波动性;

跨地“套利”机会。

参考 wETH 利率的利率互换变得势在必行。

Aave V3 上的 ETH 借贷利率

低流动性和新资产推动 Morpho Blue 利率走高

碎片化的流动性、“智能”循环和 DeFi 的信用**

循环交易不**会消失,它只是在不断发展。

杠杆质押已经变得更具竞争力,需要从不同场所优化费率来源或间歇性锁定点差。

使用利率掉期间歇性锁定利差可以提高循环策略的 APY

流行的 stETH/ETH 循环交易很快就会将接力棒传递给“杠杆再质押”。

循环 LRT/LST 或 LRT/ETH 对将成为选定场地的下一个利基高年利率策略。

假设与 wETH 借贷的利率差异果断反转,并且与 LRT 的利差仍然有吸引力,那么未来借贷 stETH 的需求增加是一种明显的可能性。