近日,市场期待已久的比特币现货ETF终于成功获批,**外媒体纷纷使用“里程碑”、“载入史册”、“重磅官宣”等引人注目的词汇来描述这一具有历史性意义的事件。然而,这一消息在加密市场中的反应却显得平淡,甚至两天后市场开始下行,这让很多人感到困惑。比特币ETF的获批究竟是利好还是利空?对短期和长期的实质性影响有哪些呢?今天我们将逐一分析比特币ETF获批后可能发生的变化。

现货ETF:不要高估、也不要低估了它的影响

市场常常受到资金情绪的左右,各种走势往往以压倒性的共识为基准。对于比特币现货ETF的通过,人们往往会高估其短期影响,而低估其长期影响,或者在信息不对称的情况下误判。那么,从多个角度理性地看,现货ETF通过到底带来了怎样的影响呢?

1)利好的影响未必只有短期

传统上有一种说法是“利好落地”之后市场只剩下利空。虽然比特币现货ETF通过是一个期待已久的利好消息,短期内市场的预期确实在之前已经释放了很大一部分,这也反映在过去一年比特币的强劲走势中。

然而,认为利好就等同于利空未必准确。除了短期的获利了结和回调外,现货ETF开放首日交易量约为46亿美元,相对于之前其他ETF的新开盘情况来说,这已经相当亮眼。这符合先前对于传统金融渠道为新资金入口的预期,随着时间的推移,这将形成强大的新买盘力量。

2)加密市场多了一个重要指标

比特币现货ETF的通过还引入了一个与之相近的参考标的物,即黄金ETF。以全球**的黄金ETF“SPDR Gold Trust”为例,由于其持仓份额相对较大,通常可以根据其是否增持或减持黄金来判断黄金价格走势,具有强烈的指标性。

通过过去GBTC数十万的BTC持仓量的观察,可以预计比特币现货ETF的持仓量将逐步增加,类似于黄金ETF。这也意味着,每日的调仓将成为加密市场的一个重要指标,对市场走向产生影响。因此,下面是一些参考黄金ETF持仓量对黄金价格影响的历史规律,它们也可能在比特币市场中具有类似的效应:

成交量增加,比特币ETF持仓量减少,价格上升,可能提示价格即将下跌;

成交量增加,比特币ETF持仓量和价格下跌,可能预示价格即将反弹;

成交量、比特币ETF持仓量均增加,价格上涨,可能表示价格将继续上升;

成交量、比特币ETF持仓量均增加,价格下跌,短期内可能会继续下跌;

成交量、比特币ETF持仓量减少,价格下跌,短期内价格可能会持续下降;

成交量、比特币ETF持仓量减少,价格上涨,可能表示短期内价格会上升,但不久后可能回落。

因此,比特币现货ETF的持仓量达到**份额时,同样可能对加密市场产生类似的影响,成为投资者判断市场走势的参考之一。

3)注意提防灰度GBTC转ETF

在获批的11只比特币现货ETF中,大多数ETF都是新进市场,呈现净买入状态。然而,灰度的GBTC却是一个反例,过去长期处于负溢价状态,其60多万的持仓中有一部分投资者经历了一轮熊市,选择了获利了结,因此我们目前可以看到GBTC短期内出现了资金流出的状态,且金额相当可观。

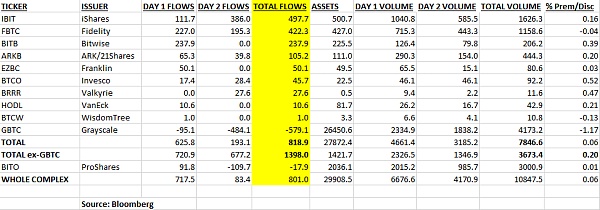

然而,目前值得庆幸的是,除了GBTC之外,其余的比特币现货ETF都呈现出资金净流入的状态,这远远超过了“反骨仔”GBTC的资金流出。据彭博社的ETF分析师Eric Balchunas在X平台发文表示,在比特币现货ETF上市的两天内,九家发行机构已经吸收了14亿美元的资金,超过了GBTC 5.79亿美元的流出,净流入总额达到8.19亿美元。

译文:截至目前为止,Nine Newborns已经吸引了14亿美元的新资金,远超过GBTC的5.79亿美元的资金流出,净流入额达到8.19亿美元。目前,IBIT**其他,拥有50亿美元,而Fidelity紧随其后。新生的交易量达到36亿美元,涉及50万笔个体交易(总交易量包括GBTC在内为120万笔),这一表现令人印象深刻,平均溢价率为20个基点。

译文:截至目前为止,Nine Newborns已经吸引了14亿美元的新资金,远超过GBTC的5.79亿美元的资金流出,净流入额达到8.19亿美元。目前,IBIT**其他,拥有50亿美元,而Fidelity紧随其后。新生的交易量达到36亿美元,涉及50万笔个体交易(总交易量包括GBTC在内为120万笔),这一表现令人印象深刻,平均溢价率为20个基点。

4)比特币从此变**化,被华尔街掌控、被ETF挟持?

一些人对于比特币现货ETF的反对声中表达了**程度的担忧,认为尽管ETF将比特币从另类资产推动为主流资产,但也有可能削弱比特币的去**化特性。这是因为ETF带来的大量传统资本流入未来可能主导比特币市场,使其定价权受到华尔街的掌控。

这样的担忧并非毫无道理,但可能高估了现货ETF的规模。与现货ETF几十亿的交易量和价值几亿的持仓相比,主流加密资产交易平台上的比特币每天交易量高达一二百亿,比特币交易的主要场所仍然在这些平台上。目前通过ETF进入市场的新资金主要是那些不太熟悉比特币特性、担忧合规性等原因而没有直接在交易平台上进行交易的投资者。随着ETF的批准,这些平台也将面临更为严格的监管,从而提高比特币交易市场的合规性和稳定性。

目前现货ETF的资金由**化平台负责托管,但同样是**化平台托管,为什么不直接选择无管理费、成本更低、更灵活管理的加密平台呢?因此,当一些新资金熟悉了比特币等加密资产的特性后,很可能会切换并分散到全球各国都有合规、受监管的加密资产平台中。这样一来,现货ETF实际上很难形成压倒性的优势。而随着这些资金的进一步发展,甚至可以通过DeFi平台获得更自由的资产管理和增值体验。

当然,美股自由市场本身就是一个博弈场,体量较小的标的常常容易**纵,但随着体量的增大,就越难以被轻易掌控。相比于传统金融市场,加密市场过去一度是相对无监管的,遵循着丛林法则,更容易通过各种手段对市场产生影响。然而,如今有了SEC的严格监管,反而规范了许多不当行为。

至于未来所谓的“富人接管比特币”,这是一个我们无法改变的现实。然而,这并不影响比特币按照其原始的公开透明原则继续运行,因为只有这样,富人自身的利益才能够得到保障。

这个世界本就没有**的去**化,比特币**中并没有出现“去**化”这个词,人们对于“去**化”的理解是后来逐渐加入的。其本意是权力下放、足够分散、反脆弱性、透明性,目的是为了避免金融系统中集中权力的滥用。

实际上,即便是在物理属性强大、物质上去**化的黄金市场,黄金的主要开采仍然依赖于集中的金矿,而开采权往往只掌握在少数机构手中。但由于全球黄金持仓分散,持仓量巨大的黄金ETF对黄金价格的影响非常有限。

此外,黄金ETF的调仓往往滞后于市场反应,也就是说,在市场受到宏观经济等事件的影响导致金价波动之后,黄金ETF才会大量卖出或者买进,而这些操作通常在市场当天收盘后才进行。

因此,与其说ETF会影响市场,不如说是市场在影响ETF,ETF在市场的推动下进行调整。

5)ETF对比特币生态的影响

现货ETF的获批无疑为包括比特币在内的加密行业注入了一剂“定心丸”,未来比特币资产可能会变得更加稳定,波动减小。

简单来说,过去比特币价格波动较大时,熊市暴跌对生态项目的发展常常造成阻碍,创业者和用户信心不足,面临资金短缺、人才流失等问题。

作为比特币生态的原生资产,比特币价格的稳步上升对整个生态的发展非常有利,能够避免在极端行情下对生态发展造成的冲击。

总体而言,现货ETF的获批使得比特币生态更有信心地发展,也能够获得更多的认可。这将有助于整个加密行业更为稳健地前行。

下一步,市场热点转向以太坊现货ETF?

1)以太坊ETF预期

比特币ETF获批前后,以太坊突然迎来行情,有观点认为这是资金开始关注即将批准的以太坊现货ETF。这包括已经获利了结的资金以及那些错过比特币ETF行情的人,他们希望通过以太坊ETF带来的行情抓住投资机会。

这种策略是相当常见的,一种资产的利好消息出现后,类似资产的短期预期往往会迅速上涨。那么,以太坊ETF的预期能够持续多久呢?贝莱德公司申请的以太坊ETF最迟将在5月获得答复,但是否会像比特币ETF一样出现延迟尚不可知。

目前美国证券交易委员会(SEC)对于以太坊这类加密资产的态度是模糊的,它将以太坊视为介于商品和证券之间的模糊地带。换句话说,SEC既没有像对待比特币一样明确将其定位为商品,也没有**确定以太坊是证券。之前SEC曾几乎确定以太坊不是证券,但主要原因是由于以太坊从工作量证明(POW)共识机制切换到了权益证明(POS)共识机制,这导致了新的变化。因此,以太坊ETF的批准和发展可能会受到这种模糊性的影响。

另外,以太坊ETF要获批通过,需要满足像比特币ETF一样不容易受到特定机构掌控的条件,要求相对较为严格。比特币ETF获批通过的原因之一是全球**的交易平台份额下降,另一方面是申请ETF的机构(资本)众多,如果再不通过,可能会引发官司纠纷。

总体而言,以太坊ETF还有几个月的时间,足够让市场对其产生关注。目前还不必过早担心不通过或者推迟可能带来的负面影响,尽管通过的概率可能较低。

主要的变数在于,美国证券交易委员会(SEC)对权益证明(POS)版本的以太坊是否有更深入的了解和信心。此外,来自各投资者兴趣推动下的大型金融机构申请的外部压力是否能够到位。这还取决于比特币现货ETF能否稳定运行。如果加密市场整体表现良好,引起全球投资者浓厚兴趣,资本在利益驱动下很可能会推动以太坊现货ETF的获批。

2)以太坊的中长期预期并非ETF

实际上,相较于短期内关注以太坊现货ETF是否能够获批,更值得关注的是以太坊自身的一系列升级,包括最近的“坎昆”升级在内。以太坊目前仍然是加密行业**的应用生态基础设施,相对于比特币生态,以太坊的生态发展已经取得了显著的进展。它拥有更完善的基础设施、更**的部署方案,目前Layer2已经顺利落地并稳定采用,而Layer3也即将上线。总体来说,以太坊生态已经准备好在各个领域部署大规模应用的基础,这也有可能成为下一个大行情到来的主要基础之一。

与比特币不同,以太坊最重要的属性在于作为一个创新应用的价值赋能。中长期来看,以太坊的预期主要源于其创新能力。坎昆升级过后,还将有更多重要的创新升级在未来推出。因此,相较于关注以太坊现货ETF,更值得我们关注的是其后续的技术创新和升级。

小结

比特币ETF的批准并非仅是一个利好的结束,而是标志着一个具有里程碑意义的开端。这一事件带来了许多变革和影响,我们应该以理性的态度对待。比特币和以太坊生态都将成为未来加密行业的主要叙事之一。可以确定的是,到了2024年,我们将目睹加密资产以肉眼可见的速度迎来快速增长。