CoW Protocol 是一家总估值为 2.5 亿美元的去**化金融基础设施提供商,目前它正在重新评估其费用结构、商业模型和**经济学,因为它可能会带来超过 8000 万美元的收入,**市值达到 12 亿美元。

CoW Protocol 以其产品 CoWSwap 为人熟知,但他们的另一样产品 MEV Blocker(http://mevblocker.io)却鲜为人知。而正是这个 MEV Blocker 有望成为 CoW Protocol **收入的产品。

CoWSwap 是一个**无需许可的去**化交易所(DEX)聚合器,其核心创新点包括批量拍卖促进公平的统一清算价格,以及针对不同类型 MEV(例如三明治攻击或抢先交易)的交易保护。

MEV Blocker 是一个免费的远程过程调用(RPC)终端,可保护用户免受有害 MEV 的影响,阻止交易受到不利汇率的影响,为用户节省资金。

那么这两个产品的表现如何呢?

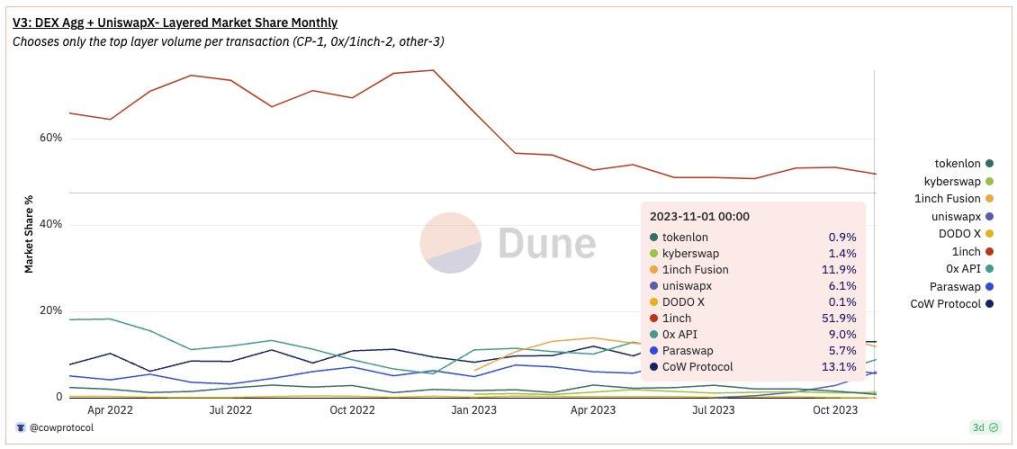

CoWSwap 目前在 DEX 聚合器市场份额仅为 13%,但在过去 12 个月中一直以 70% 的速度增长。与此同时,该领域**的 DEX 聚合商 1inch 的市场份额从约 68% 下降至 53%。

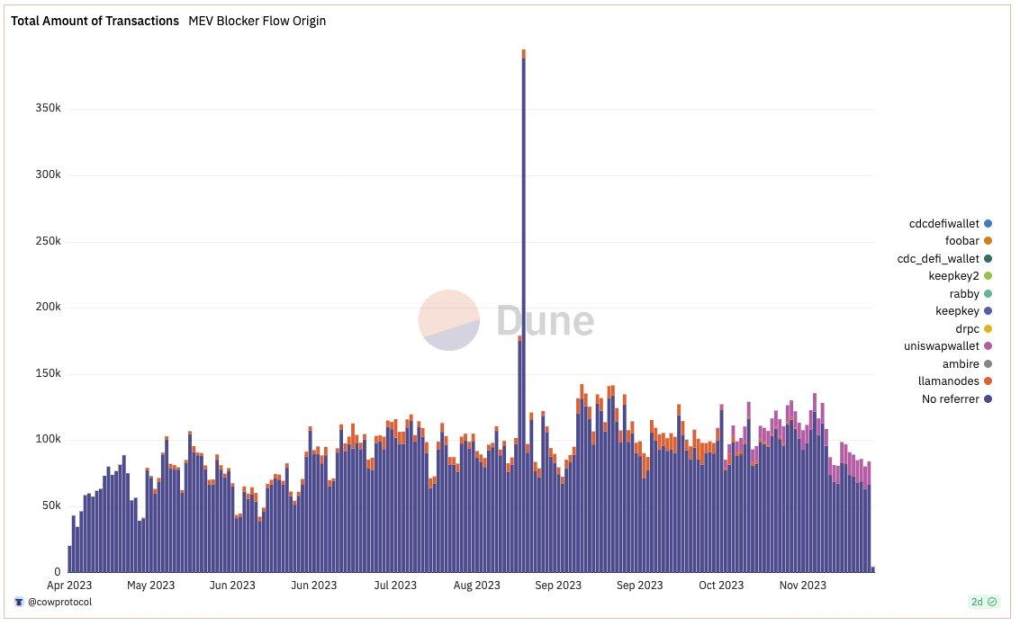

MEV Blocker 于 2023 年 5 月刚刚推出,但其交易量已经比现有的 Flashbots 高出 72%。截至今天,MEV Blocker 已经拥有 45 万独立用户,每月平均增加 6.4 万用户,交易量同比增长超过 99%。

此外,MEV Blocker 最近已经整合到 Rabby、Uniswap 和 Brave 钱包中,但尚未**渗透这些用户群体。

但是收入呢?

如果 CoW Protocol 现在在这两个产品上开启收费模式,年收入可能保守估计为 840 万美元。

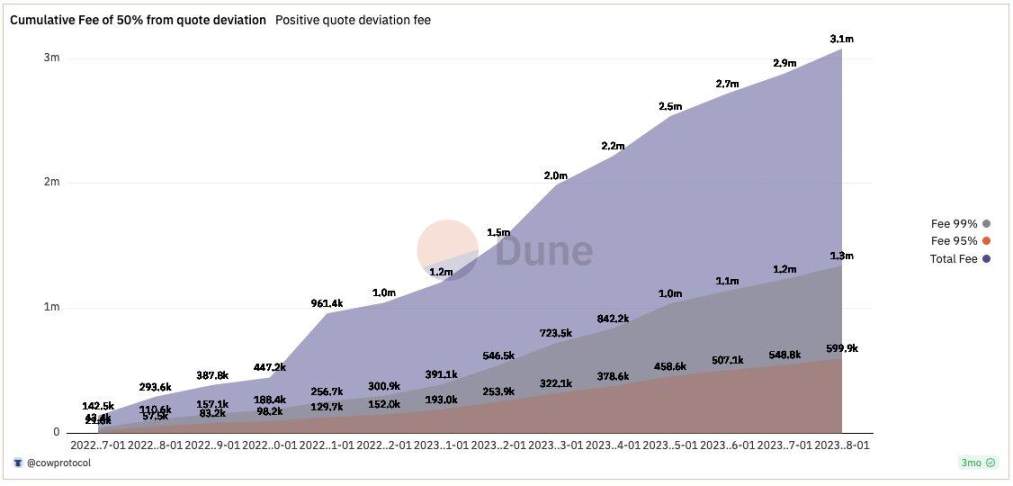

CoW Protocol 很可能采用从报价正偏差中获取 50% 的模式。在过去的 12 个月里,这种正报价偏差带来的收入可能超过 310 万美元的收入。

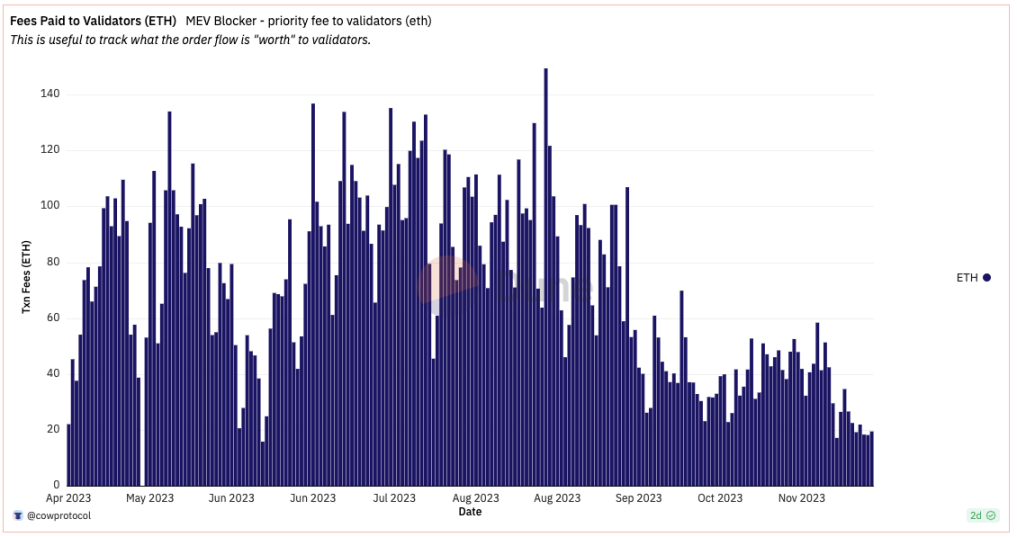

MEV Blocker 很可能采用从验证人费用中获取 10% 的模式。在过去 12 个月中,验证者收入中 10% 的提取率将赚取 520 万美元。请注意,这些费用模型仅为假设,具体机制尚未确定。

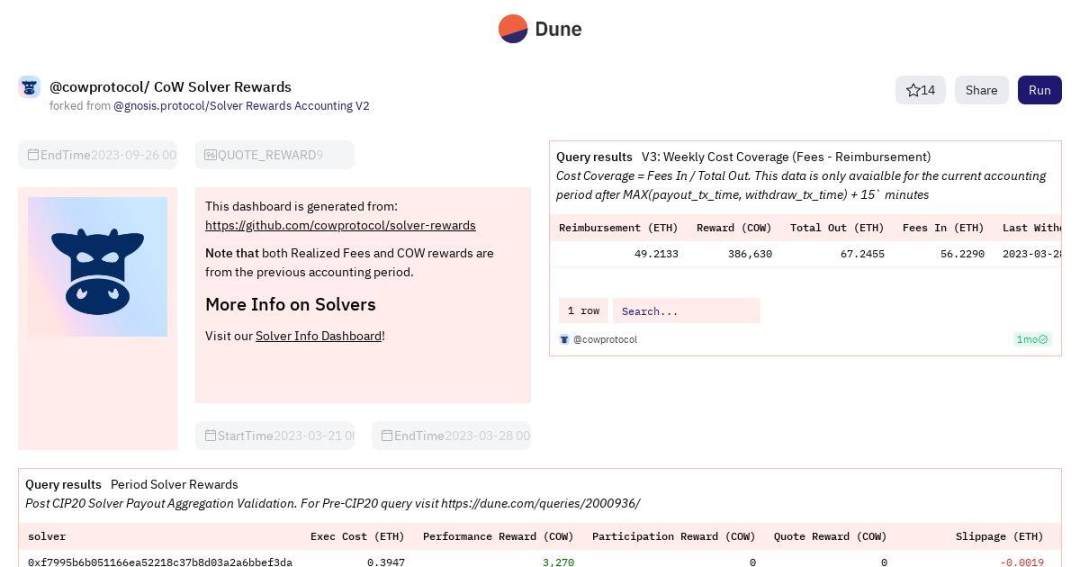

在过去 18 个月里,与 $ETH 相比,$COW **的表现一直表现不佳。造成这种情况的原因之一是支付给求解器(Solver) 的通货**奖励。

随着时间的推移,CoW Protocol 应该能够通过在打开费用开关后使用赚取的收入以 ETH 或稳定币支付求解器,将 $COW 的发行量减少超过 40%

请注意,这种减少发行量的做法是一种可能的解决方案,我们预计团队将随着时间的推移减少 COW 的发行量。

我们已经介绍了 CoW Protocol 在市场上的强劲接受度、最合理的收入模型以及大幅减少**发行量的能力。但是市场潜力(TAM)有多大,CoW Protocol 能够增长到多大?

有许多有利于 CoW Protocol 市场潜力的因素:

1)数字资产交易量将以约 20% 的复合年增长率继续增长。

2)在链上交易所将继续在市场份额上超过链下交易所,增长约 58% 的复合年增长率。

3)CoW Protocol 可能扩展跨链并支持新的**类型(即 ERC-721 和 ERC-1155),将通过约 12% 的复合年增长率增加市场潜力。

请注意,扩展跨链或支持新的**类型尚未宣布,现在仅是对未来增长的假设。基本情况是,CoW Swap 占据 30% 的市场份额。对于 MEV Blocker,基本情况是 350 万用户每年进行 2500 万笔交易,验证者的收入约为 4.5 亿美元。