编者按:本文系知名投研机构 10x Research 发布于昨夜及今晨的两期行情分析文章的整理。在**篇文章中,10x Research 主要分析了对 ETH 后市行情的悲观原因;在第二篇文章中, 10x Research 则预测 BTC 新高在即。

以下为 10x Research 两篇文章的核心内容摘选,由 Odaily 星球日报编译。

关于 ETH:为什么我们会坚决看跌?

在过去一个月中,以太坊的市值增长了 22% ,达到 4540 亿美元,而以太坊的费用收入却下降了 33% ,仅为 1.28 亿美元。从根本上讲,这是因为以太坊在交易活动层面已经变得相对「无关紧要」,大部分 meme 活动已转移到了 Solana 或 Layer 2 网络之上,对于深度价值投资者而言,这可能并不是什么新鲜事了。

从技术分析上看,如果 ETH 跌破 3725 美元的点位,可能会触发大量的止损交易。ETH 当下的走势显得非常脆弱,未能进一步上涨,许多新建立的多头仓位已经达到或低于盈亏平衡点。加密货币爱好者一般会把这种技术形态称为「Bart」,即某种**的价格在大幅上涨后需要进行**整理,此时币价可能会因止损交易的触发而急剧下跌。我们的三个反转指标都已转为看跌。

从历史来看, 6 月是 ETH 表现第二糟糕的月份,平均回报率仅为 -7% (9 月最差,为 -12% ),而其他十个月的平均回报率都是正值。

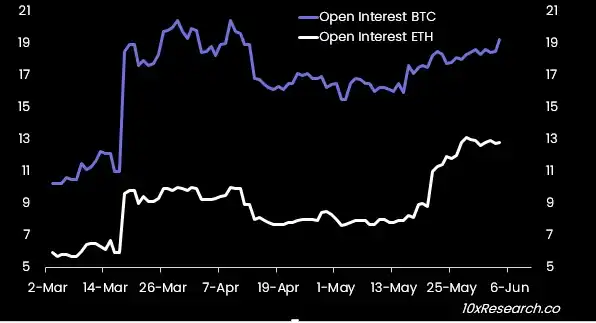

综上,从基本面、技术分析、周期惯例等不同角度来看,当下都不是持有 ETH 的**时机。关于此结论的另一项作证是期货市场的持仓过度伸展(偏向多头)。

Odaily 注:在金融市场术语中,「持仓过度伸展」通常用来描述市场中的一种现象,即在某一资产或投资产品中存在大量的持有特定方向(多头或空头)的仓位。当市场上的多数参与者都倾向于采取相同的交易方向时,"持仓过度伸展"暗示了过度偏向这一方向的风险。

期货未平仓合约已从五月中旬的 80 亿美元增至 128 亿美元,融资利率在某几天内一度超过 20% ,然而现已降至 11.9% ,因为没有新的多头被部署,持有多头的成本非常昂贵,由于 ETF 获批时机的不确定性,可能会有更多的交易者选择平仓。

现货以太坊 ETF 的净流入可能也会令人失望。与 GBTC 的情况类似,我们可能会在灰度的 ETHE 上看到 50% (40-50 亿美元)的资金流出,而其他 ETF 的资金流入水平可能只会达到 BTC ETF(五个月 135 亿美元)的 20% ,即 27 亿美元左右。27 亿美元的流入对上 ETHE 40 亿美元的流出,可能会让 ETH 的价格承压。

对于机构或资产管理者而言,将 ETH 添加至其多资产投资组合内的理由也并不充分。ETH 的定位不是数字黄金,其交易量只占比特币的一小部分,存在着**的流动性风险。传统金融当下的无风险利率约为 5.2% ,而 ETH 的质押收益仅为 2.6% ,因此传统金融购买 ETH ETF 的激励动机也很小,更不要说当前 ETF 还不允许质押了。

目前仍然不确定 SEC 何时会**批准现货以太坊 ETF(S-1),而美国总统拜登刚刚否决了国会旨在** SAB-121 决议,再次确认了政府对于加密货币的反对立场。ETF 必须要等到 S-1 表格生效才能开始交易,但 SEC 批准这些 S-1 的时间表尚未确定(可能是今天,也可能是几个月后)。在 5 月 23 日 19 b-4 批准的利好影响下,ETH 从 3000 美元跳涨至 3600 美元,并在随后的几天内攀升至 3800 美元,考虑到美国政府刚刚传达了对加密不那么友好的新信息(拜登的否决),这一超过 25% 的涨幅究竟是否合理呢?

我们更喜欢比特币,即使 S-1 获批,ETHE 的转换流出也会对 ETH 造成抛压。综合来看,「做多比特币、做空以太坊」,「卖出以太坊看涨期权,买入比特币看涨期权」可能会是更具赢面的交易策略。

对于 ETH 而言, 3725 美元将是一个极为关键的点位(在这一点位我们将平掉所有的长期以太坊头寸),如果 ETH 跌破这一水平,我们可能会看到大量的止损交易被触发,从而推动 ETH 的价格进一步下跌,这甚至可能会拖累比特币难以创下新高。

关于 BTC:新高会来吗?

我们在 5 月 21 日、 5 月 26 日、 5 月 30 日的三次报告中都曾强调过对 BTC 的看多理由。

对于交易者来说,当下是时候承担风险以获取更大的 Beta 了。正如我们预测的那样,比特币矿业相关股票也在上涨。受 Tether 1 亿美元融资(可能再增加 5000 万美元)的影响,Bitdeer 昨晚反弹了 13% ,而 Bitfarms 作为该行业的主要参与者之一也出现反弹。

美国经济正在放缓,但目前来看这反而是一件好事。GDP 增幅仅略高于 1% ;ISM 制造业指数已连续几个月处于收缩状态;就业方面不断减弱,这对消费支出产生了负面影响;昨晚还出现了另一个关键且具有前瞻性的就业指标——职位空缺显著放缓。所有的这些都将导致通胀的下降。

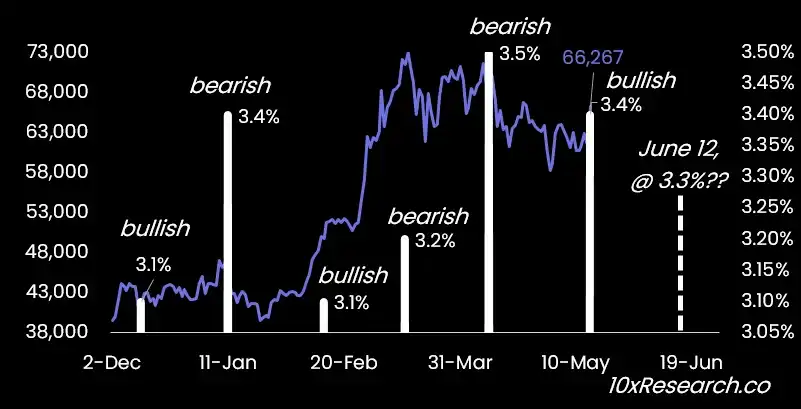

我们将在这周五获得更多的就业数据,下周我们将获得 CPi 通胀报告。比特币的走势会根据 CPI 的高低变化调整方向(CPI 上升,比特币看跌;CPI 下降,则看涨),如果 CPI 的增长率为 3.3% 或更低,很可能会推动比特币达到新的历史高点。

5 月 15 日,当通胀率达到 3.4% ,低于前一个月的 3.5% 时,我们转为了看涨,当时比特币的价格接近 62000 美元。这一价格恰好也与我们的模型相吻合,我们的中期趋势模型原本预测,若比特币的价格可以在 5 月 16 日达到 65000 美元,则转为看涨,如果收盘价超过 71500 美元(最近的价格为 70500 美元),将触发另一个买入信号。

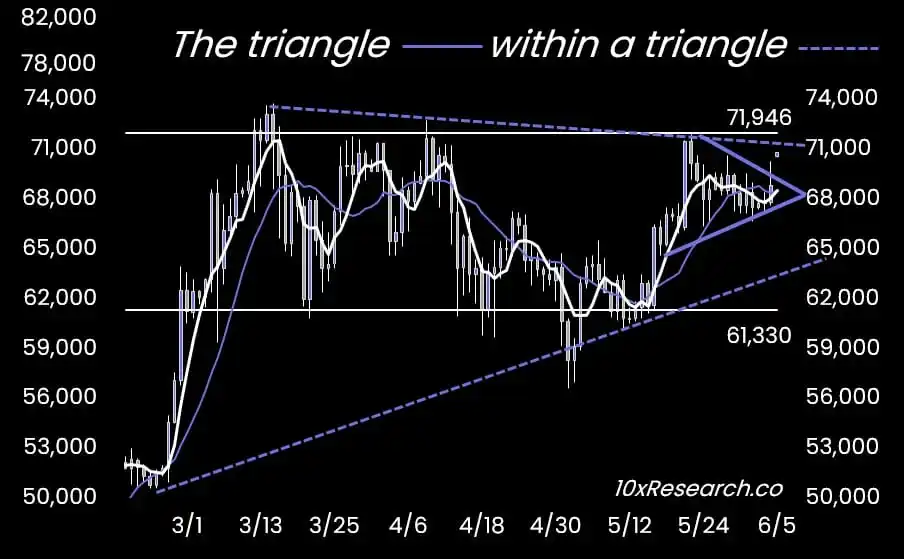

比特币当前已经突破了下图中的较小的三角形区间(紫色线),较大的三角形区间(紫色虚线)可能也将在 71500 美元左右被突破。如果美国就业率的下降或通胀率的**可以使比特币的价格收盘在此线以上,我们将坚决地把目标价格设定在新高的位置,这可能会在本周五到下周三之间达成。因此我们预计到下周末,比特币将创出新的历史高点(超过 73500 美元)。

SEC 最近发布了关于加密货币的风险警告,这种模式此前曾出现在比特币现货 ETF 和其他 SEC 监管的加密产品获批之前,或许意味着现货以太坊 ETF 的 S-1 表格将很快获批。尽管如此,我们仍然更偏好比特币,仓位也将再次回归比特币。

自周六以来,比特币期货合约的额外敞口已增加 16 亿美元。昨晚富达的现货比特币 ETF 流入了 3.78 亿美元,Ark 的 ETF 流入了 1.4 亿美元,贝莱德则流入了 2.75 亿美元(一天时间共计流入 8.8 亿美元),为历史第二高值。

期权市场则预计,到下周末为止,比特币的波动率约为 ± 6.6% ,如果上涨的话,目标价格将为 76000 美元。隐含波动率仍然相对昂贵,约为 52-53% 。通过永续期货或比特币矿企来构建做多杠杆或许是更好的策略。

总而言之,比特币可能很快就将创下历史新高,现在是时候去承担更多风险,构建更大的仓位了。