撰写:深潮 TechFlow

最近,稳定币赛道又有了新动作。

隐私稳定币协议 Zephyr 快速崛起,**ZEPH 1个月内市值上涨 5 倍达到 3000w美金,它为什么能在竞争激烈的稳定币市场脱颖而出?

首先,Zephyr 基于门罗币构建,甚至连钱包都是相同的。

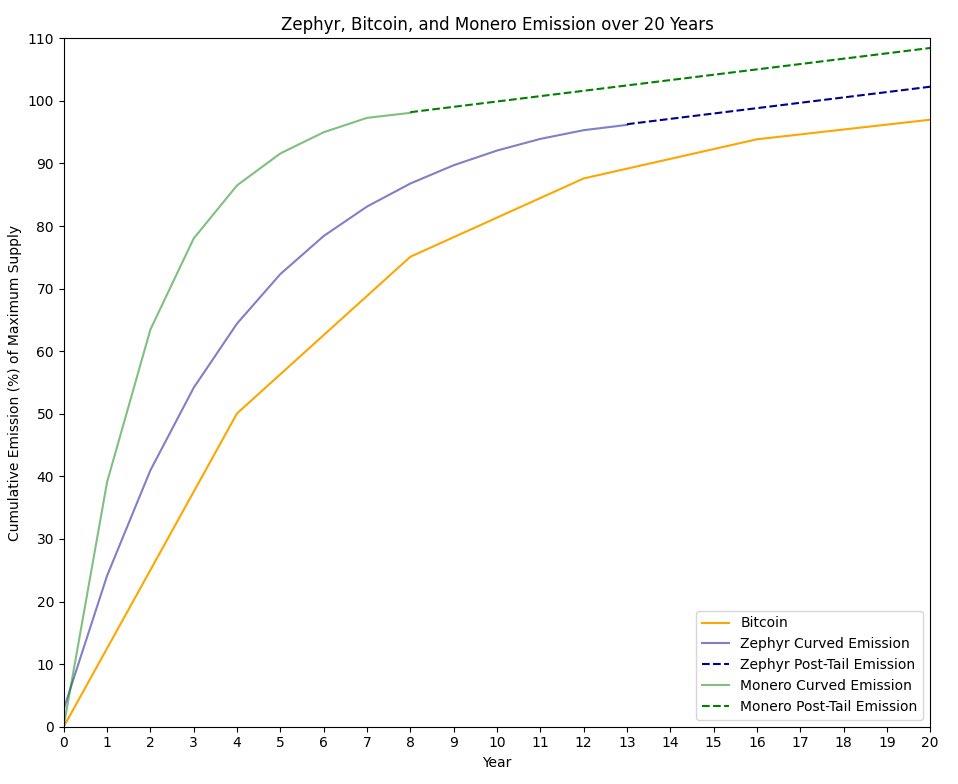

ZEPH 是协议的基础货币,总供应为 1840 万,目前流通量为 135 万。Zephyr 协议在 RandomX 工作量证明 (PoW) 算法上运行,旨在优化通用 CPU 并支持去**化和平等的挖矿。然而,Zephyr 的出块时间为 120 秒,其发射曲线比门罗币稍慢。做出这一选择是为了奖励早期采用者并限制其稀释,减缓初始排放并减轻对 ZEPH 价格的**通胀影响,从而增强该算法稳定币系统的稳定性。下图是与比特币和门罗币相比的排放:

Zephyr 协议的核心是一种超额抵押、背后由加密货币支持的稳定币协议,这一概念通过创新的 Djed 协议得以完善。

DJED 是什么?Djed 受 AgeUSD 启发,由知名组织 Emurgo、IOHK 和 Ergo 基金会开发,是一个稳定机制经过验证的稳定币协议。

它的原理,可以概括为一个自主银行,以与目标价格挂钩的价格范围购买和出售稳定币,并且稳定机制经过了市场检验,目前其背后的zephUSD 基本没有出现脱锚的情况。

ZEPHYR 如何避免“死亡螺旋”

虽然 Luna 的崩溃已经距如今有一段时间,但是“死亡螺旋”仍旧是稳定币绕不开的话题,那么 ZEPHYR 如何避免“死亡螺旋”?

“死亡螺旋”通常是指算法稳定币协议被迫铸造过量的基础**以维持其稳定币的挂钩的情况,从而导致基础**的价值螺旋式下降。

Zephyr 协议确保不会自发创建额外的 ZEPH,因为 ZephUSD 的支持是由 ZEPH 在储备中超额抵押的,而且重要的是:该稳定币的核心机制不是依赖于算法的。ZEPH 的供应仅通过定期排放来增长。这样的做法保障了网络的稳定性和价值,因为恒定的排放率**了可能**系统稳定的突然通胀冲击的风险。

在其他算法稳定协议中,通常采用自发且**制的基础**铸造来确保稳定币的稳定性,从而导致潜在的死亡螺旋。从根本上说,Zephyr 并不遵循这种方法。

Zephyr Protocol v1.0.0

2023 年 10 月 1 日,Zephyr Protocol 实现了关键的硬分叉,Zephyr 区块链上启用了两种新资产。Zephyr 稳定美元 ($ZSD) 和 Zephyr 储备份额 ($ZRS)。

$ZSD 是一种隐私稳定币,ZEPH 提供超额抵押并提供支持。

$ZSD 相对于其他稳定币的主要优势:

隐私性:$ZSD 交易中会隐藏金额、收件人和目的地地址。

去**化:其他稳定币(即 usdt)由**化实体运营,与 DeFi 的去**化精神背道而驰。

无基础币通胀:算法稳定币必须铸造基础币来维持其挂钩,从而导致通货**。$ZSD 不是通过算法挂钩的,而是由加密货币支持的。

超额抵押:在铸造 $ZSD 时,储备中需要有 >400% ZEPH 来支持 $ZSD。usdt 由 <1% 的国债支持。

事实证明:Zephyr 协议的灵感来自经过验证的 Djed 协议,该协议多年来一直与 SigmaUSD (Ergo) 和 Djed (Cardano) 一起实施。

交易费用低:转移 $ZSD 的成本

而 Zephyr 储备份额 ($ZRS) 持有者在每个区块中都会收到一部分区块奖励,作为为 Zephyr 稳定美元 ($ZSD) 提供支持的溢价。储备提供商在价值和采用方面有效地押注于 Zephyr。

对于储备金提供者的激励措施:

杠杆头寸:随着 Zephyr 价格的上涨,储备中 ZEPH 的价值也意味着有更多的可用权益

转换费:随着采用率的增长和协议使用的更**,将会产生更多的费用,从而增加储备资产。

区块奖励:20% 的区块奖励直接进入储备金,支撑储备金并提供 ZRS 升值的另一个途径。

现货和 MA 背离:由于 Zephyr 资产的双重定价,用户将使用现货价格和移动均线价格之间“较差”的汇率。该机制用于防止操纵,但还具有帮助储备的额外好处。

这种激励结构称为 Zephyr 协议上 $ZRS 的“伪质押奖励”。

Zephyr 生态内资产协作示例

让我们用两个用户场景来理解 Zephyr 协议的机制和功能。为简单起见,我们在这些示例中排除了费用和其他附加协议功能:

场景 1:当基础货币 (ZEPH) 价格上涨时

假设 Alice 是一位拥有 100 ZEPH 的用户,正在寻求价值稳定性。

另一边,Bob 拥有 200 ZEPH,他寻求资产增值,于是押注 ZEPH 的未来价值。

Bob 成为储备金提供者,将他的 200 ZEPH 存入 Zephyr 协议并铸造储备**($ZRS)。只要储备金高于**准备金率,这些**就可以随时兑换为基础 ZEPH 储备金。

Alice 将她的 100 ZEPH 存入协议并铸造价值 100 美元的稳定币($ZSD)。

现在,总储备量等于 300 ZEPH。四个星期过去了,ZEPH 的价格上涨了 10%。

Alice 对最近的价格飙升感到兴奋,决定结束他的敞口。她兑换了 100 美元的稳定币并提取了价值 100 美元的 ZEPH。当 ZEPH 价格为 1.10 美元时,她的稳定币被兑换为 90.90 ZEPH,在协议储备中留下 209.1 ZEPH 供后续使用。

Bob 希望确保利润,用他的储备**兑换剩余的储备,收到 209.1 ZEPH。因此,Bob 通过成为储备提供者,获利了9.1 ZEPH,而 Alice 通过铸造稳定币来维持价值稳定性。

场景二:当基础货币价格下跌时

现在,我们来看看 ZEPH 价格下跌的情况。假设 Alice 和 Bob 一开始拥有与上一个示例相同数量的稳定币/储备**。四个星期后,ZEPH 的价格下降了 10%。

Alice 决定将她的稳定币兑换为价值 100 美元的 ZEPH。当 ZEPH 价格为 0.90 美元时,她会收到 111.12 ZEPH,在协议储备中留下 188.88 ZEPH。

接下来,Bob 决定关闭他的储备**敞口,并收到剩余的储备**,收到储备中剩余的 188.88 ZEPH。在这种情况下,Bob 通过向协议提供储备,反而损失了 11.12 ZEPH,而 Alice 通过稳定币($ZSD )保持了相对于美元的价值稳定。

从上面的例子也不难看出,Zeph、ZSD、ZRS 相互协作,形成了一个稳定的飞轮:

- Zeph - 有限供应的基础币

- ZSD - 稳定币

- ZephRSV - 赚取区块奖励和为那些铸币和赎回付费的利润的一部分

然而,隐私币始终存在监管风险。许多政府对隐私币不认同,这可能会限制隐私币对普通加密货币用户的吸引力,这也是 ZEPHYR 目前遭遇的难题。Zephyr 想出的解决方案是与去**化交易所(DEX)集成,但这种做法是否有效,还有待进一步观察。