目前,质押(Staking)是 DeFi 市场中**的领域之一,其中流动性质押协议 Lido 的质押总价值(TVL)居于榜首。它使 ETH 持有者获得更多利润,并提高了以太坊网络的去**化和安全性。

自以太坊转为 PoS 以来,对 Staking ETH 的需求急剧增长,导致了流动性质押协议的发展。目前,包括以太坊、Near、BNB Chain、Avalanche、Co**os、Sui、Aptos 等在内的大量区块链平台都使用 PoS 共识机制。因此,我们认为流动性质押市场的潜力巨大。

那么,为什么要使用流动性质押?

流动性质押解决了简化质押、不束缚流动性和提高网络去**化的主要问题。在 DeFi 市场中,我们密切关注不锁定流动性的问题,例如 Lido 协议允许用户质押 ETH 并获得相同价值的 stETH,具有将其转移到其他交易所的能力,在 DeFi 市场中运营。

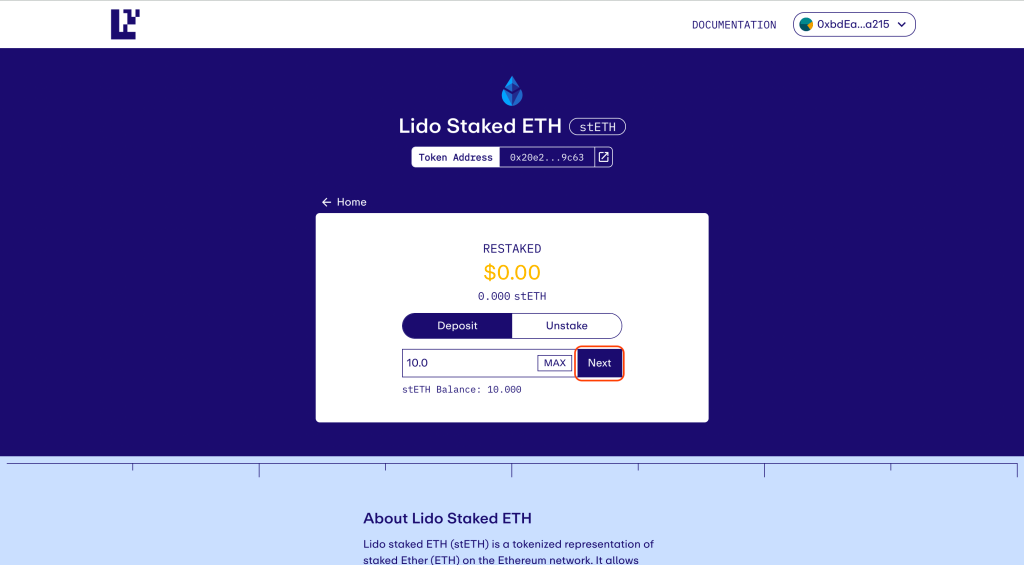

ReStake 是指涉及重复使用流动性质押**资产(例如 stETH)以质押到网络或其他区块链平台的验证器中的活动之一。这个概念最初由 EigenLayer 引入,它**化了流动性质押流动性的利用,并为众多其他应用程序的发展铺平了道路。

什么是再质押(ReStaking)

ReStaking 是将流动性质押**资产用于在其他网络和区块链的验证者进行质押,以获得更多收益,同时仍有助于提高新网络的安全性和去**化的行为。

ReStaking 也可以理解为使用从质押获得的一部分或**奖励继续向该节点存款,以增加未来的利润。然而,本文的主要**是关于在其他网络上质押 LSD **的概念。

通过 ReStaking,投资者可以从原始网络和 ReStaking 网络两方面获得两倍的收益。尽管 ReStaking 使质押者能够获得更大的收益,但它也存在智能合约风险和验证者质押行为欺诈的风险。

除了接受原始资产外,ReStaking 网络还接受其他资产,如 LSD **、LP **等,这增加了网络的安全性。并且在仍为协议及其用户产生实际收入的同时,释放了 DeFi 市场的**流动性来源。

ReStaking 网络和标准网络的收入都来自于安全租赁、验证者和 dApp、协议和层所产生的费用。网络上的质押参与者将获得网络收入的一部分,并且可能还会获得网络原生**的通胀奖励。

流动性质押(ReStaking)的工作原理

ReStaking 网络与其他网络的相似,**的区别在于它接受更多低波动性、低风险和增加安全性的资产。当网络的质押价值较高时,黑客需要获取大部分质押权益,这需要大量资产。此外,ReStaking 协助持有者增加利润。

每个 ReStaking 项目都会有不同的目标和运营机制,但它们之间的差异很小。

ReStaking 的优缺点

优点:

- 解锁 LSD 和 LP **的流动性:将 LSD 或 LP **质押至验证者,可以增加原始资产在原生网络上的质押数量,并为 DeFi 行业提供更多流动性资产选择。

- 收益增强:通过在两个网络上批准该资产,质押者可以获得两倍的收益。此外,在在第二个网络中质押资产后,投资者可以继续获得可代表资产,可以用于抵押以铸造稳定币,并带到 DeFi 市场创造利润。

- 增加使用流动性质押的网络的安全性:随着更多资产被质押,网络价值增加,使其更能抵抗攻击,并成为其他去**化应用程序、协议和平台的可信位置。

- 减少抛售:ReStaking 使原始**更有用,从而避免了抛售,这会导致该项目及其投资者面临重大价值损失。

- 提高原始资产持有者参与质押的动机:增加网络的安全性和去**化。

缺点:

- 资产损失风险:如果节点进行不当行为,则您的资产面临被征用或罚款的风险,可能导致部分或**资产的损失。

- 智能合约风险:如果网络遭受黑客攻击,您将冒失所有资产的风险。但理论上,使用流动性质押的项目的网络极难受到攻击。

- 资产泡沫:通过新的 Wrap Tokens 或 Tokens 的价值倍增**市场,导致市场价值不再反映其真实价值。除了平台外,继续使用代表锁定在验证者中的价值的资产来铸造稳定币,增加了风险,使原始资产易于流动性变得脆弱。

- 市场上的**过多:当市场上有太多**时,DeFi 新手很容易感到困惑,并容易受骗。特别是那些铸造大量垃圾**的低质量项目将会充斥加密货币市场。

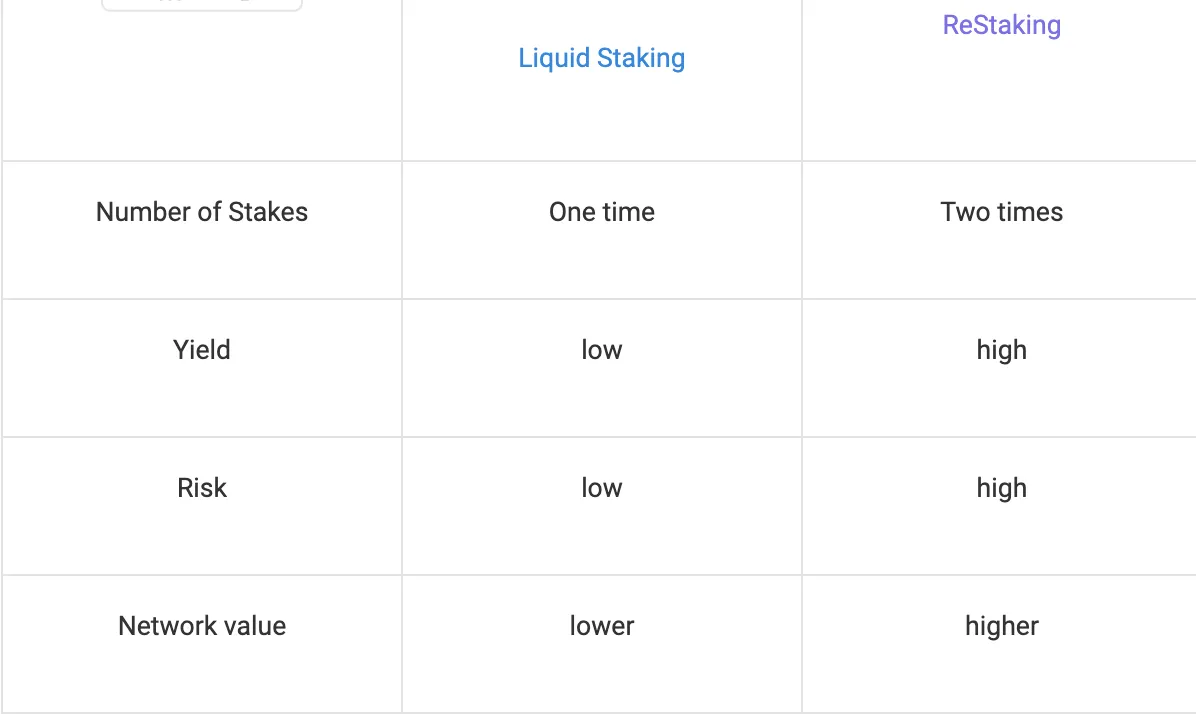

比较再质押与流动性质押

ReStake 领域**项目

EigenLayer

EigenLayer 是由加密货币市场上备受推崇和经验丰富的团队开发的。该项目获得了高达 6450 万美元的资金支持,包括 Blockchain Capital、Coinbase Ventures、Polychain Capital 和 Electric Capital 等知名支持者。

EigenLayer 是**个开发并向社区引入 ReStake 模型的团队。该项目利用 LSD ETH 和 LP ETH 进行验证者质押。以太坊网络节点继续参与以太坊网络验证。

EigenLayer 的主要业务模式是安全租赁和验证。客户可以是 dApps、Layer 2 协议或跨链桥协议。他们可以使用高安全性或低安全性的身份验证器,具体取决于他们的要求。单个验证者可以为多个消费者进行身份验证。

采用该网络的协议会为 EigenLayer 产生收益。其中一部分资产将授予质押者。用户在 EigenLayer 网络上质押资产时不会获得第二个**。此外,用户必须选择信誉良好的验证器,以确保资产的安全性。如果验证者出现不当行为,则网络将对其执行罚款,可能导致部分或**资产被没收。因此,那些授权验证者的人也将失去他们的资产。

EigenLayer 的优缺点

优点:

- EigenLayer 是许多其他 dApps、协议、Layer 2、Layer 3 和客户端的基础。

- 针对单个层级附加验证器的结构,可以将网络价值翻数倍。通过对不当行为的验证器进行惩罚,**化被黑客攻击的风险。

- 以太坊节点可以通过参与 EigenLayer 网络获得额外收入。此外,单个验证者可以验证多个客户端。

- **化持有 LSD ETH 和 LP ETH 资产及其适用性的利润。

- 由于以太坊网络的安全性增强和高收益率,质押 ETH 吸引了许多人。

缺点:

- 智能合约风险,在网络被黑客攻击时,您有可能失去所有资产。但理论上,使用 ReStaking 的项目的网络极难受到攻击。

- 当节点表现不当时可能会受到惩罚,您的资产面临被没收或罚款的风险,可能导致部分或****性损失。

- 当出现分支或问题时,可能会**以太坊社区。正如 Vitalik 最近所说,EigenLayer 重新使用了以太坊上的 ETH 资产和验证者。

- EigenLayer 必须发展足够规模的生态系统和客户基础。如果以项目**形式发放激励,或者没有激励,对于选择质押的人来说,利润不再具有吸引力。

Tenet

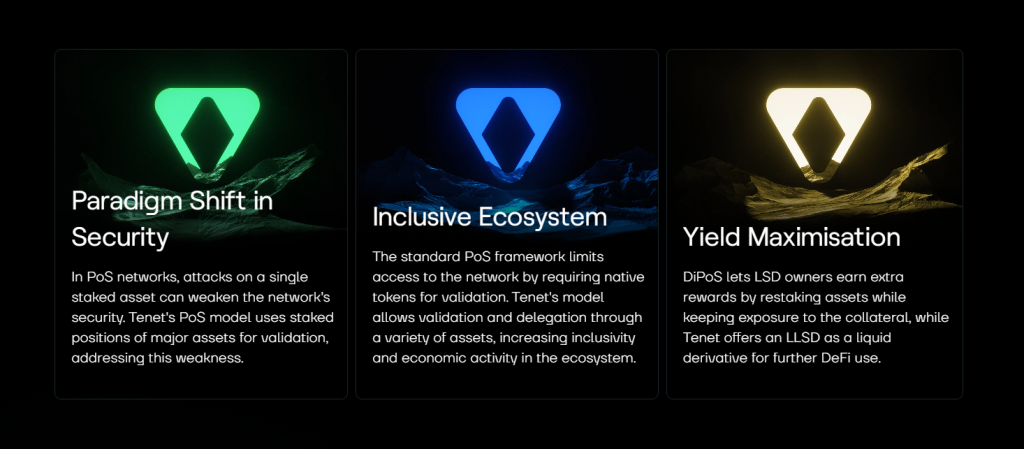

Tenet 是 Co**os 生态的 L1,使用了 Co**os SDK 工具包进行开发。该项目是由开发了 BNB Chain 生态系统和 Co**os 生态系统中**的流动性质押项目 ANKR 的同一团队开发的。

Tenet 和其他区块链平台采用 PoS 共识机制,将项目治理 Stake Token 集成到验证人中以确保网络的安全性。相比于接受 LSD Token 资产的以太坊、BNB Chain、Co**os、Cardano、Polygon、Avalanche 和 Polkadot 等网络,Tenet 更加先进。

参与资产质押的投资者将被接受并发放 tLSDToken **。这种资产可作为 Mint Stablecoin LSDC 的抵押品,以继续从 DeFi 市场获利。

Tenet 的商业模式包括对网络收取费用并对验证人进行补偿。此外,网络还提供 TENET 治理**作为每个生成的区块的奖励。奖励将与质押份额成比例。TENET 的权重始终为 1,而 DAO 将决定其他资产的权重应该是多少,它们都将小于 1。

借款 LSDC 时,借款人只需支付一次性费用,该费用计算为总资产的百分比,范围为 0.5%至 5%。或在 TENET 上转换 LSDC;用户只需承担一次**换费,范围为 0.5%至 5%。所有这些费用将取决于网络上的转换活动;如果活动较低,则费用便宜,反之亦然,以确保 LSDC 的价值保持 1 美元的锚定。

质押 TENET 将获得 veTENET,可以参与项目治理、分享收益并获得额外的奖励。

Tenet 创建了一个足够大的创收生态系统以吸引投资者,仍然是最重要的因素。如果网络活动**,没有用户使用 TENET **作为每个新生成的区块的奖励,网络将无法发展。

Tenet 的优缺点

优点:

- 支持来自其他区块链的多种原生**。

- 质押并获得 tLSDToken **作为抵押品,使 Mint Stablecoin LSDC 能够参与 DeFi 市场并获得更大的利润。

- 提供无息 LSDC **,基于网络活动的 0.5%至 5%的 Mint 费用。

- 当转换活动高时,费用也会高,反之亦然。这种机制有助于维持 LSDC 价格。

- 采用 TENET 治理**的 veToken 模型非常出色,当 veTENET 持有者既能参与指数又能分享收益时,可以预防 Token TENET 的倾销。

缺点:

- 在借用 Stablecoin LSDC 时,智能合约风险和原始资产清算风险存在。

- 每个新生成的区块都会奖励 TENET Tokens,导致通胀。

对 ReStaking 的预测

目前,DeFi 行业**的市场是 Staking,总价值约为 200 亿美元(TVL)。尤其是现在许多区块链平台正在开发中,加密货币市场的规模不断扩大。因此,ReStaking 市场将拥有众多增长机会。

随着 Staking 和 ReStaking 对 DeFi 市场的扩张作出的贡献,底层区块链变得更加安全,投资者获得更大的被动收入。此外,这两个市场的发展将为其他市场的增长铺平道路,如 AMM、Lending 和 Farming 等。

在当前市场下,ReStaking 有许多机会可以成长并成为 DeFi 中不可或缺的一部分。除了增加利润之外,ReStake 还增加了参与者的风险敞口。

总结

在 ReStaking 诞生大约半年后的 2022 年底,这个市场将快速扩张并成为一种趋势。ReStaking 不是一个迅速消失的叙事,而是 DeFi 中最重要和最有前途的领域之一。

因为 ReStaking 不仅帮助用户获得利润,还帮助平台提高其安全性,特别是通过促进行业其他领域的增长,并推动市场扩张。

但是,这也伴随着风险,如资产损失、智能合约风险、财产价值通货**和泡沫崩溃等。因此,在参与这个市场时,我们必须谨慎行事,容忍资本损失的风险。

欧易安卓下载:立即前往

欧易IOS下载:立即前往打开APP,领取**价值60,000元数字货币盲盒

本平台所提供的金融投资信息仅供参考,不构成**投资建议。投资者应该自行承担投资风险,并根据自己的实际情况进行决策